电子发烧友网报道(文/莫婷婷)深圳市绿联科技股份有限公司(以下简称:绿联科技)向深交所递交了招股书,拟在创业板挂牌上市,今年6月获得受理,现已进入问询状态。

绿联科技主要从事3C消费电子产品研发、设计、生产及销售,产品主要涵盖传输类、音视频类、充电类、移动周边类、存储类五大系列。作为国内知名3C品牌,绿联科技起家于华强北,如今冲刺资本市场上市引起广泛关注。

此前,绿联科技曾完成两次融资,分别完成2021年的2亿元融资金额,以及2022年6月的3亿元融资金额,其中高瓴资本连续参与两次融资。与此同时,转换头、数据线等3C产品能不能撑起一个IPO的疑问也引起业内人士关注。

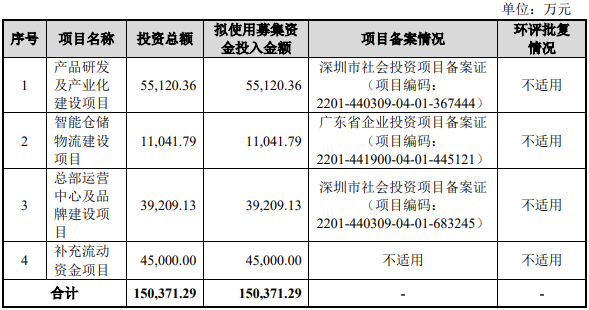

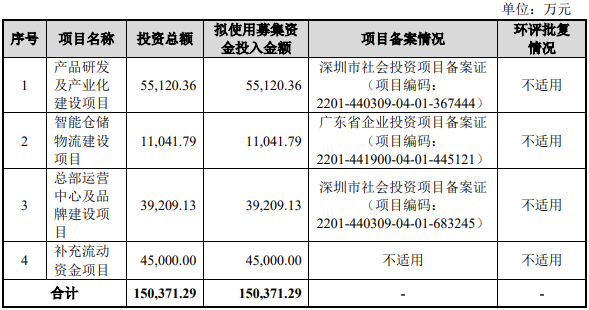

绿联科技此次IPO拟募集资金15.04亿元,用于产品研发及产业化建设项目、智能仓储物流建设项目以及总部运营中心及品牌建设项目。

三年营收超80亿元,2021年净利润却大幅下滑

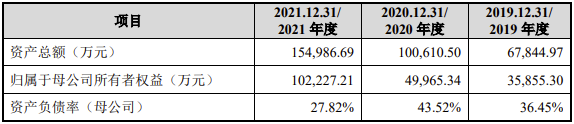

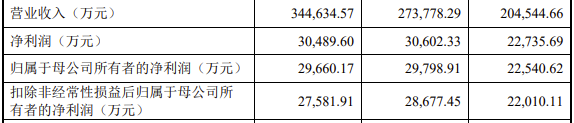

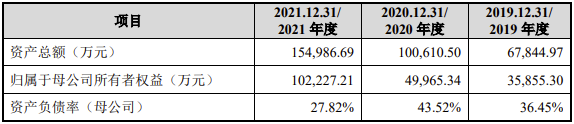

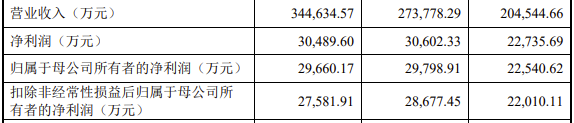

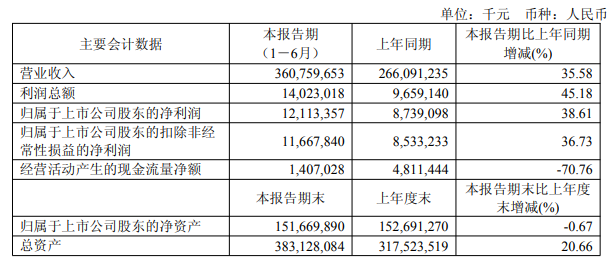

招股书显示,2019年到2021年,绿联科技的营收呈现上升的趋势,分别为20.45亿元、27.38亿元和34.46亿元,三年营收达到82.29亿元,年均复合增速达 29.80%。但净利润却有所下滑,同期分别为2.2亿元、2.87亿元、2.76亿元,2020年有所增长,年增长为30.29%,但2021年却下滑了3.82%。

对于净利润的下滑,绿联科技提到了四个主要原因,一是2021年员工股权激励费用增加;二是公司业务快速发展,员工人数显著增长以及也提高了部分岗位薪酬水平;三是采购相关材料的成本有所上涨;四是增加了研发投入。若是未来不能扭转增收不增利的局面,上市后的绿联科技势必会陷入新的困局。

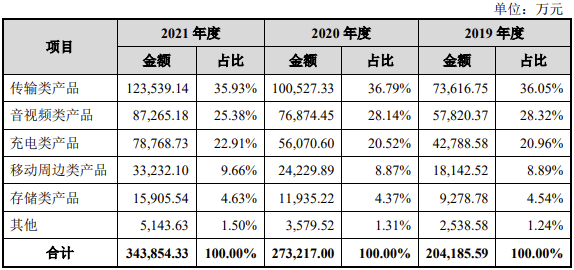

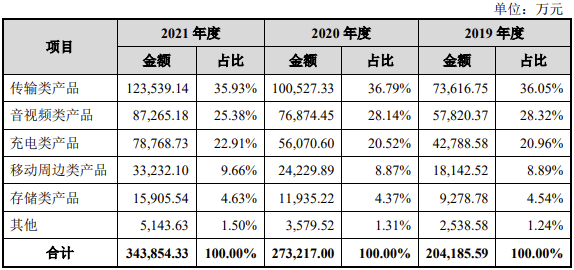

在主营业务方面,绿联科技的主营业务包括传输类、音视频类、充电类、移动周边类、存储类五大系列。2019年至2021年,主营业务分别带来了20.42亿元、27.32亿元和34.39亿元。其中,传输类、音视频类、充电类产品是其主要的营收来源,在2021年的占比分别达到35.93%、25.38%、22.91%。主营业务毛利率分别为49.74%、38.10%和37.21%。

招股书介绍,绿联科技的传输类产品包括扩展坞、集线器、网卡、网络数据线、键鼠等。音视频类产品包括高清线、音频线、音视频转换器、耳机等,报告期内绿联科技推出了“UGREEN 绿联”品牌 TWS 耳机、头戴式无线耳机、无线投屏器等音视频产品。充电类产品主要为充电器、充电线、移动电源等。

加大研发投入,调整线上线下销售渠道

在上述产品中,耳机以及充电器是3C类产品中近几年更新最快的产品,也是市场竞争激烈的领域。为了增强自身的竞争优势,绿联科技不断加大研发投入,加大私有云存储、无线耳机、氮化镓充电器等产品及技术领域的创新研发。

2019 年至 2021 年,公司研发投入分别为6,488.53 万元、9,512.70 万元和 15,660.64 万元,占营业收入的比重分别为3.17%、3.47%和 4.54%。从数据上可以看到,绿联科技近三年研发投入保持较高增速,年均复合增长率达 55.36%,研发投入合计 3.17 亿元。在高研发投入下,绿联科技形成高强度导线成型、毫米波音视频传输、智能倍压控制、智能终端管理系统、嵌入式私有云存储系统等诸多核心技术。

绿联科技的研发投入是在逐年增加的,但研发费用率仍低于可比上市公司平均值。招股书显示,与可比上市公司安克创新、公牛集团、海能实业对比,2021年的可比上市公司平均值为5.06%,但绿联科技的研发费用率仅为4.54%。绿联科技表示,主要原因系公司报告期内收入增速较快,导致发行人虽然在报告期内加大了研发投入的力度,但研发费用率仍低于可比上市公司平均值。

只不过,对于一家3C品牌商来说,技术实力是驱动营收增长的一部分原因,更重要的还有销售。绿联科技表示,公司战略布局线上销售平台,实现了天猫、京东、亚马逊、速卖通、Shopee、Lazada 等国内外主流电商平台的覆盖, 公司品牌主要产品在主流平台榜单中均排名领先。此外,公司积极布局线下销售渠道,国内经销网络覆盖全国主要省级行政区域。

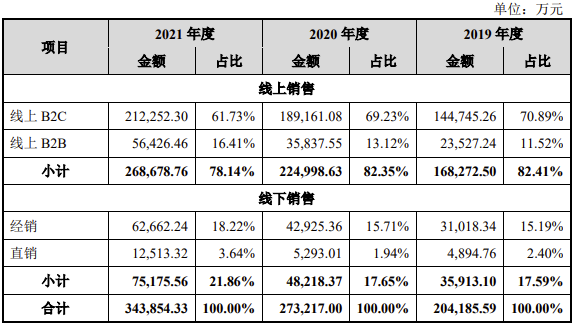

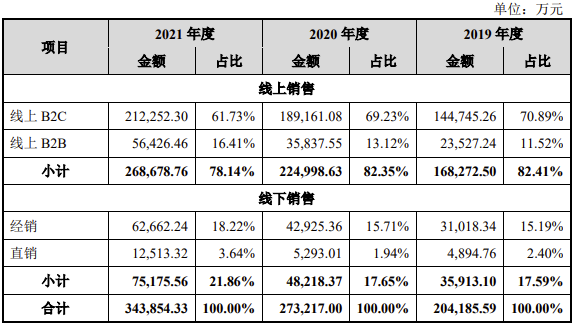

按销售模式来看,线上销售收入是其主要的收入来源,报告期内分别为82.41%、82.35%和78.14%。由于绿联科技调整线上与线下销售渠道布局,线下销售占主营业务收入的比重由2019年度的17.59%上升到2021年度的21.86%。

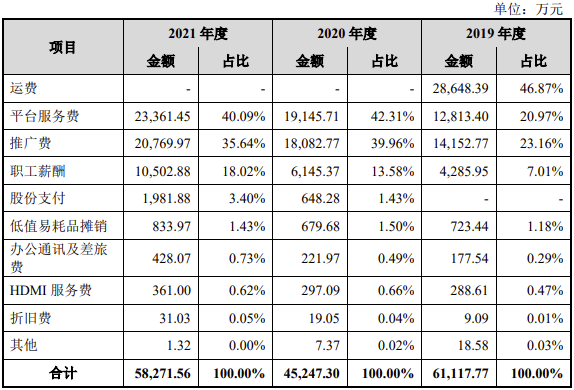

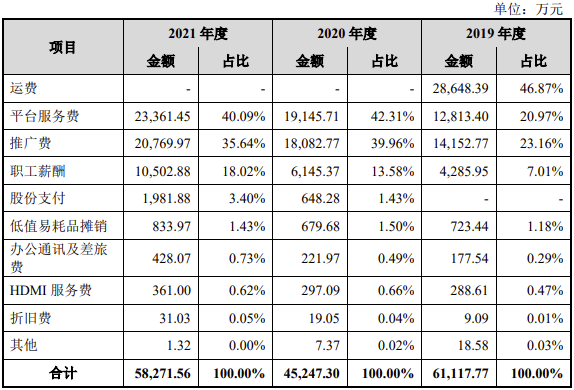

需要关注的是,2019年至2021年,绿联科技向电商平台等渠道支付的推广费和平台服务费占比分别为44.13%、81.31%、75.73%,同期金额分别为2.7亿元、3.72亿元和4.41亿元。而同期的净利润仅为2.2亿元、2.87亿元、2.76亿元。高昂的推广费和平台服务费或许就是绿联科技增收不增利的原因之一。

芯片涨价形式趋缓,成本压力或有所下降

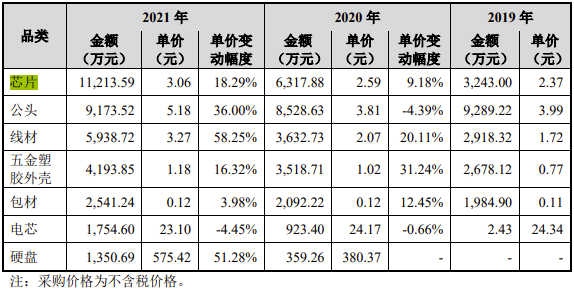

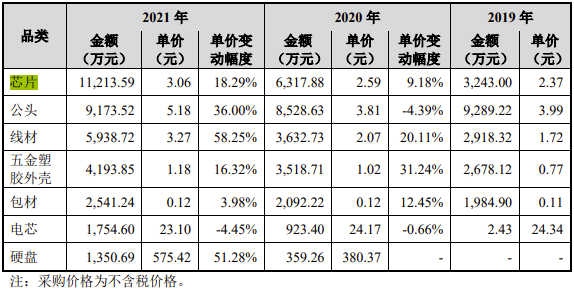

报告期内,绿联科技的采购原材料主要是芯片、公头、线材、外壳、包材、电芯、硬盘等。由于线材、五金、芯片等原材料价格在2021年普遍上涨,导致绿联科技的原材料价格上涨,致使消费电子产品成本的增加,也由此影响了产品的毛利率。其中芯片的单价从2019年的2.37元上升到3.06元,2021年的变动幅度达到18.29%。

目前,绿联科技在国内3C配件市场已经打下一片天地,但消费电子市场需求放缓,对这位“巨头”也带来了挑战。绿联科技也意识到市场竞争激烈,“如果公司不能保持自身在自有品牌、研发技术、产品质量、渠道拓展、供应链管理等方面的优势,可能会导致公司业绩增速放缓、利润空间收缩、竞争优势减弱。”绿联科技在招股书写道。

不过,在手机、PC、电视等厂商砍单的背景下,IC芯片等部分消费电子芯片通过下调价格试图调整库存,在消费类芯片回归价格理性之后,这或许缓解绿联科技的一部分成本压力。

对于未来的发展战略,绿联科技提到了四大方面,一是加强研发及技术创新投入,二是优化内部运营管理系统,三是增加品牌建设投入,四是人才引进与激励规划。

绿联科技主要从事3C消费电子产品研发、设计、生产及销售,产品主要涵盖传输类、音视频类、充电类、移动周边类、存储类五大系列。作为国内知名3C品牌,绿联科技起家于华强北,如今冲刺资本市场上市引起广泛关注。

此前,绿联科技曾完成两次融资,分别完成2021年的2亿元融资金额,以及2022年6月的3亿元融资金额,其中高瓴资本连续参与两次融资。与此同时,转换头、数据线等3C产品能不能撑起一个IPO的疑问也引起业内人士关注。

绿联科技此次IPO拟募集资金15.04亿元,用于产品研发及产业化建设项目、智能仓储物流建设项目以及总部运营中心及品牌建设项目。

三年营收超80亿元,2021年净利润却大幅下滑

招股书显示,2019年到2021年,绿联科技的营收呈现上升的趋势,分别为20.45亿元、27.38亿元和34.46亿元,三年营收达到82.29亿元,年均复合增速达 29.80%。但净利润却有所下滑,同期分别为2.2亿元、2.87亿元、2.76亿元,2020年有所增长,年增长为30.29%,但2021年却下滑了3.82%。

对于净利润的下滑,绿联科技提到了四个主要原因,一是2021年员工股权激励费用增加;二是公司业务快速发展,员工人数显著增长以及也提高了部分岗位薪酬水平;三是采购相关材料的成本有所上涨;四是增加了研发投入。若是未来不能扭转增收不增利的局面,上市后的绿联科技势必会陷入新的困局。

在主营业务方面,绿联科技的主营业务包括传输类、音视频类、充电类、移动周边类、存储类五大系列。2019年至2021年,主营业务分别带来了20.42亿元、27.32亿元和34.39亿元。其中,传输类、音视频类、充电类产品是其主要的营收来源,在2021年的占比分别达到35.93%、25.38%、22.91%。主营业务毛利率分别为49.74%、38.10%和37.21%。

招股书介绍,绿联科技的传输类产品包括扩展坞、集线器、网卡、网络数据线、键鼠等。音视频类产品包括高清线、音频线、音视频转换器、耳机等,报告期内绿联科技推出了“UGREEN 绿联”品牌 TWS 耳机、头戴式无线耳机、无线投屏器等音视频产品。充电类产品主要为充电器、充电线、移动电源等。

加大研发投入,调整线上线下销售渠道

在上述产品中,耳机以及充电器是3C类产品中近几年更新最快的产品,也是市场竞争激烈的领域。为了增强自身的竞争优势,绿联科技不断加大研发投入,加大私有云存储、无线耳机、氮化镓充电器等产品及技术领域的创新研发。

2019 年至 2021 年,公司研发投入分别为6,488.53 万元、9,512.70 万元和 15,660.64 万元,占营业收入的比重分别为3.17%、3.47%和 4.54%。从数据上可以看到,绿联科技近三年研发投入保持较高增速,年均复合增长率达 55.36%,研发投入合计 3.17 亿元。在高研发投入下,绿联科技形成高强度导线成型、毫米波音视频传输、智能倍压控制、智能终端管理系统、嵌入式私有云存储系统等诸多核心技术。

绿联科技的研发投入是在逐年增加的,但研发费用率仍低于可比上市公司平均值。招股书显示,与可比上市公司安克创新、公牛集团、海能实业对比,2021年的可比上市公司平均值为5.06%,但绿联科技的研发费用率仅为4.54%。绿联科技表示,主要原因系公司报告期内收入增速较快,导致发行人虽然在报告期内加大了研发投入的力度,但研发费用率仍低于可比上市公司平均值。

只不过,对于一家3C品牌商来说,技术实力是驱动营收增长的一部分原因,更重要的还有销售。绿联科技表示,公司战略布局线上销售平台,实现了天猫、京东、亚马逊、速卖通、Shopee、Lazada 等国内外主流电商平台的覆盖, 公司品牌主要产品在主流平台榜单中均排名领先。此外,公司积极布局线下销售渠道,国内经销网络覆盖全国主要省级行政区域。

按销售模式来看,线上销售收入是其主要的收入来源,报告期内分别为82.41%、82.35%和78.14%。由于绿联科技调整线上与线下销售渠道布局,线下销售占主营业务收入的比重由2019年度的17.59%上升到2021年度的21.86%。

需要关注的是,2019年至2021年,绿联科技向电商平台等渠道支付的推广费和平台服务费占比分别为44.13%、81.31%、75.73%,同期金额分别为2.7亿元、3.72亿元和4.41亿元。而同期的净利润仅为2.2亿元、2.87亿元、2.76亿元。高昂的推广费和平台服务费或许就是绿联科技增收不增利的原因之一。

芯片涨价形式趋缓,成本压力或有所下降

报告期内,绿联科技的采购原材料主要是芯片、公头、线材、外壳、包材、电芯、硬盘等。由于线材、五金、芯片等原材料价格在2021年普遍上涨,导致绿联科技的原材料价格上涨,致使消费电子产品成本的增加,也由此影响了产品的毛利率。其中芯片的单价从2019年的2.37元上升到3.06元,2021年的变动幅度达到18.29%。

目前,绿联科技在国内3C配件市场已经打下一片天地,但消费电子市场需求放缓,对这位“巨头”也带来了挑战。绿联科技也意识到市场竞争激烈,“如果公司不能保持自身在自有品牌、研发技术、产品质量、渠道拓展、供应链管理等方面的优势,可能会导致公司业绩增速放缓、利润空间收缩、竞争优势减弱。”绿联科技在招股书写道。

不过,在手机、PC、电视等厂商砍单的背景下,IC芯片等部分消费电子芯片通过下调价格试图调整库存,在消费类芯片回归价格理性之后,这或许缓解绿联科技的一部分成本压力。

对于未来的发展战略,绿联科技提到了四大方面,一是加强研发及技术创新投入,二是优化内部运营管理系统,三是增加品牌建设投入,四是人才引进与激励规划。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

ipo

+关注

关注

1文章

1271浏览量

34651 -

绿联

+关注

关注

1文章

27浏览量

4172

发布评论请先 登录

相关推荐

热点推荐

芯联集成董事长、总经理赵奇:公司全年营收将超80亿

、机器人等赛道的需求增长,芯联集成全年营收将达到80亿元到83亿元,同比增幅达23%-28%,为2026

法本信息2025年前三季度总营收36.74亿元

10月28日,法本信息(300925)披露 2025 年三季报,彰显高质量稳健增长成色,公司前三季度实现营业总收入36.74亿元,同比增长15.92%,其中第

华力创通2025年前三季度营收5.64亿元

2025年第三季度,华力创通交出高质量增长答卷:单季度实现营业收入2.32亿元,同比激增193.02%;归母净利润642.22万元,同比增长120.31%,实现扭亏为盈后的持续增长。前

歌尔股份2025上半年营收375.49亿元

8月21日晚,歌尔股份发布2025年半年报。2025上半年歌尔持续提升精益运营水平和盈利能力,实现营业收入375.49亿元,归属于上市公司股东净利润14.17亿元,同比增长15.65%,基本每股收益

超硅半导体IPO:产能爬坡,300mm硅片三年贡献14.2亿元

。此次IPO,公司拟募资49.65亿元,用于“集成电路用 300 毫米薄层硅外延片扩产项目”“高端半导体硅材料研发项目”和“补充流动资金”。 三年

今日看点丨新势力车企第一!理想汽车一季度营收259亿元; 联电: 12nm制程2027年量产

1. 新势力车企第一!理想汽车2025 年第一季度营收259 亿元,经调净利润10 亿元 5月29日下午,理想汽车发布了截至3月31日的

发表于 05-30 09:44

•2713次阅读

芯联集成2024年营收65.09亿元:SiC业务领跑亚洲

近日,国内半导体龙头芯联集成发布2024年全年业绩公告。数据显示,公司全年实现营业收入65.09亿元,其中主营业务收入62.76亿元,同比增长27.8%;归母净利润大幅减亏超50%,毛

紫光国微:2024年营收55.11亿元,积极布局汽车电子

4月22日晚间,紫光国微发布2024年年报,报告期内,公司研发创新实力、市场拓展能力、综合竞争力持续增强,实现营业收入55.11亿元,归母净利润11.79亿元。至报告期末,公司财务状况良好,期末归

联发科2024年营收大增,天玑9400芯片功不可没

近日,联发科公布了其2024年全年的财务报告,数据显示公司整体业绩呈现出强劲的增长态势。在2024年,联发科合并营

赛力斯预计营收达1442-1467亿元

赛力斯集团股份有限公司(601127.SH)披露2024年年报业绩预盈公告,公司预计2024年度实现营业收入1442亿元到1467亿元,同比增长302.32%到309.30%。预计实现

起家于华强北!绿联科技冲刺创业板,三年营收超80亿元,拟募资15亿元

起家于华强北!绿联科技冲刺创业板,三年营收超80亿元,拟募资15亿元

评论