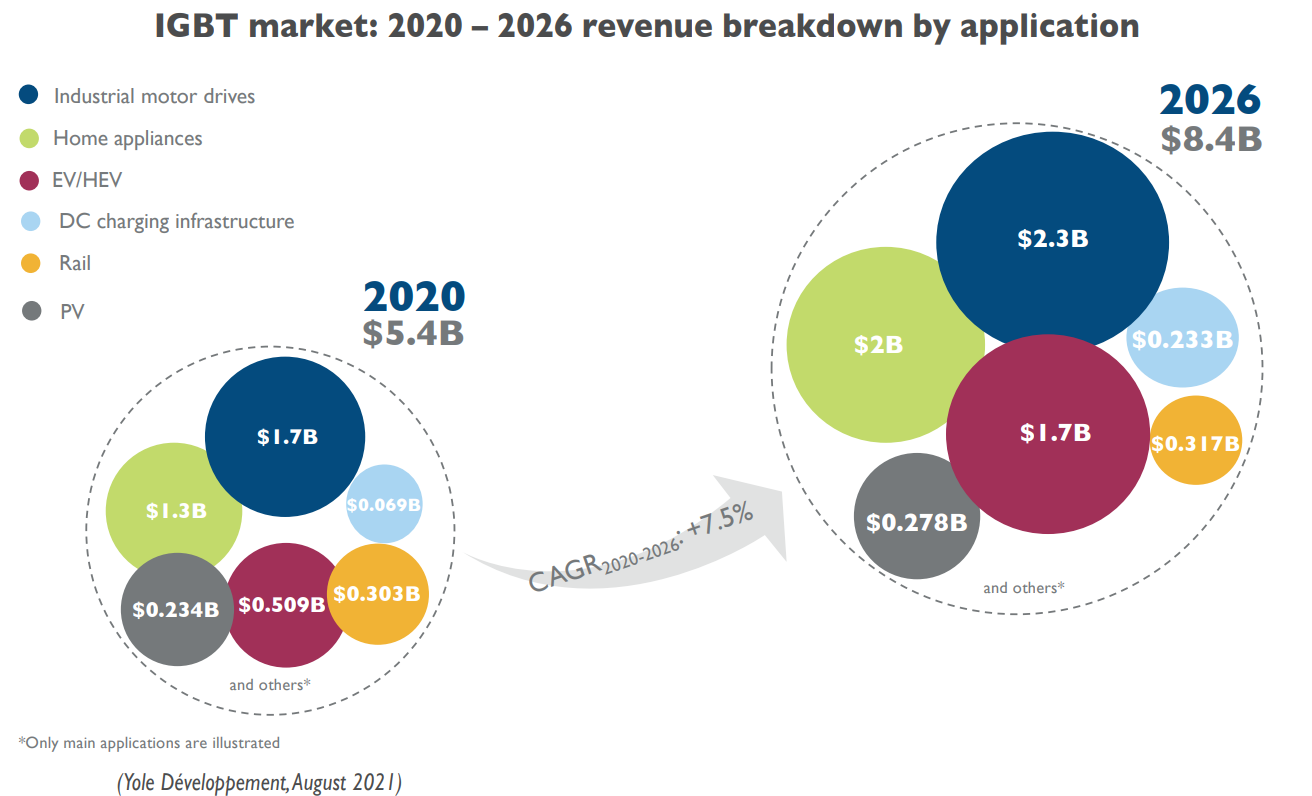

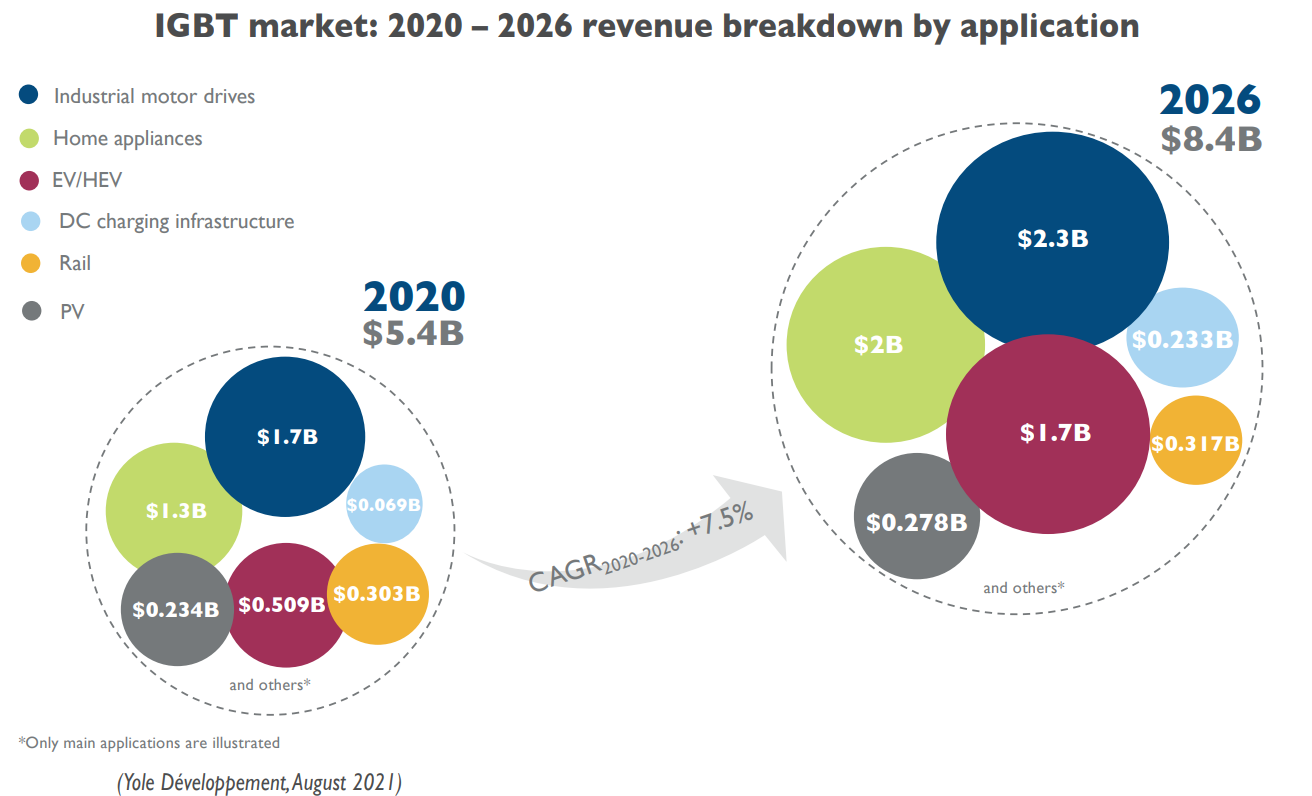

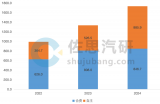

(文/程文智)据Yole统计,2020年时,IGBT的市场规模为54亿美元,随着主要电动交通的IGBT用量快速增长,供应链正在调整其战略并进行大规模投资。在纯电动汽车和混合动力汽车的大力推动下,未来几年的年复合增长率应可以达到7.5%,预计到2026年,IGBT的市场规模可达84亿美元。

新能源汽车打开IGBT新增量

分立IGBT和IGBT功率模块可用于工业电机驱动、风力涡轮机、光伏逆变器、火车、UPS、电动汽车充电基础设施、家用电器,以及EV/HEV(纯电动汽车/混合动力汽车)等应用。在2020年,消耗IGBT量最大的是工业应用和家用电器,紧随其后的是EV/HEV,市场规模约为5.0亿美元,而且Yole预计该细分市场,2020年至2026年的年复合增长率将达23%。这是因为多个国家都推出了双碳目标,政策刺激下,电动汽车将会逐渐取代燃油汽车,电动汽车的市场占有率将会快速提升。

IGBT是新能源汽车的核心器件,在新能源汽车中,IGBT主要用于电机驱动、车载充电器(OBC)、车载空调驱动等环节。其中,电机和电机控制器是新能源汽车的核心零部件,直接决定汽车的行驶性能。在电机驱动中,IGBT 主要存在于逆变器模块。逆变器的功能主要是将直流转变为交流从而提供给驱动电动机。根据北斗航天汽车数据,电机和电机控制器分别占整车成本的4%和9%左右。而在电机控制器内部,IGBT 模块约占其成本的37%。因此,IGBT模块在整车成本中占5%左右。若加上车载空调控制系统中IGBT,则成本占比更高。此外,高功率电动汽车对于IGBT的要求也会越来越高,这将间接提升整个新能源汽车中IGBT 的成本。也就是说,IGBT是除电池之外,电动汽车当中成本第二高的元器件。

IGBT整体产能和供需情况

行业内人士普遍预测今年国内的电动汽车销量会达到500万辆,乐观的更有人上看到600万辆。这是因为2021年国内电动汽车的增长态势非常好,不论是老牌车企,还是造车新势力都大大超出了预期,年销量突破了300万辆,渗透率超过了10%,大大超过了人们在年初的预测值。

就算按照500万辆来测算,今年对IGBT的需求也是相当大的,但是去年IGBT并没有满足市场的需求,一些主要车厂的IGBT需求只有70%~80%得到了满足,存在很大的缺口。不久前,大众汽车公布了其电动汽车计划,希望在2022年将电动汽车的销量扩大一倍,计划2023年在中国扩大电动汽车产量至90万辆。而大众汽车2021年ID系列电动汽车总销量是70625辆。也就是说大众汽车将要抢走较大的IGBT份额,像英飞凌、安森美这样的厂商可能会优先保供大众。

这就表明今年IGBT市场的供应情况仍然会很紧张,有行业内人士预测要2023年年中才能恢复正常供应。给出这个判断的依据是:

一是疫情未来的走势仍有很大的不确定性。如果一个产量很大的半导体厂商工厂内部员工出现多人感染,就有可能被迫停产,要是停产两到三周后,对产能的影响将会非常大,而且很明显。

二是虽然现在有一些IGBT厂商,包括国内的厂商都在扩产,但半导体新增工厂的周期至少在18个月以上,现在的投产计划并不能在2022年或者很快体现出来。

三是新能源汽车的销量每年依然保持非常大幅度的增长。

在扩产方面,虽然过去两年有些厂商宣布了扩产计划,但到现在工厂完全建好的并不多,对目前的供应情况其实并没有多大的改善。这主要是因为半导体工厂的投资周期和投资金额都非常大,大部分的企业对于投新工厂的建设还是偏保守的。

据了解,英飞凌的扩展产能最大,去年9月份,其位于奥地利菲拉赫的12寸工厂正式投入使用,只是上量可能还需要一些时间。国内的比亚迪、斯达半导体、华润微、士兰微、中车时代等厂商也都在扩产中。

当然,虽然大家都在增产,但是方向各有不同,因为SiC开始在汽车上使用,市场上很多车厂会选择SiC作为主打车型,运用在一些高端品牌上,也就是说未来可能会有越来越多的汽车厂商采用SiC,而不是IGBT。因此,国际主流的IGBT大厂有点主动收缩,也就是不太愿意投入大多的资源在IGBT产品上了。

就像英飞凌一直在增加产能,但是主要目的是应对大众的产能需求,因为中国的订单需求并不会很明确的给他。像英飞凌已经开始把IGBT转到12寸的晶圆线上了,老的6寸和8寸用于SiC产品了,所以说会很快去争抢SiC的市场份额。

有人指出,国际厂商会着重去开创的市场是异形IGBT(比如塑封IGBT系统),国内厂商以HPD封装为主,其他异形封装动手慢了一些,还需要几年时间。所以增产都会有,但是在SiC上的增产会远远大于在IGBT上的力度。

国产IGBT厂商能挑起大梁吗?

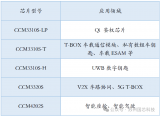

现在汽车行业的IGBT供应商,国际上主要有英飞凌、ST、安森美等;国内主要有比亚迪、斯达半导体、华润微、中车时代和士兰微等。其中英飞凌和安森美两家加起来的市场份额超过了40%以上。目前国内汽车的核心部件上,主要还是以国外大品牌的IGBT产品为主。

不过如今芯片大缺货的时候,国内汽车厂商也都愿意给国产IGBT厂商机会,据说是只要送样过去,一般车厂都愿意给机会测试;有的车厂甚至主动找原厂寻求合作。

目前国内厂商的IGBT产品与国际一流厂商的产品相比也确实存在一些差距。但中国竞品的能力,迭代速度、质量管控积极性都比国际大厂更积极。这几年的发展速度都很快,比如中车时代电气最早给中车有配套一些工艺器件,而中车旗下有一个事业部是做商用大巴的,因此,时代电气的IGBT功率器件和模块在商用大巴车上有了大量的应用。经过这几年的快速追赶,现在时代电气已经做到了第六代精细沟槽栅IGBT了,其技术和品质提升非常多。

这个时间段,国产IGBT厂商想要切入汽车领域的话,是一个绝佳的机会,因为现在是一个非常好的按照客户意愿去接触、评估、测试,甚至一定量的去使用其IGBT产品的时间段。但国内这几家的产能都还没有上来,要想拿到更大的市场份额,甚至是挑大梁可能还不够。

据业内人士透露,比亚迪半导体现阶段产能有限,可能仅能满足自身的需求,相对来说斯达半导体和中车时代的进展可能更快一些。比如中车时代在株洲和东风的两条产线加起来年产能有50万片,在加上它与广汽还会再建一条年产能50万片的产线,如果产能真正释放出来,那是非常客观的。

有业内人士指出,现在的情形并没有按照设想的走,今年上半年IGBT产品短缺的问题并不会由国内厂商来弥补。中车时代的车规级产品在量产过程中不及预期。包括斯达半导体也一样,其车规级IGBT产品在之前的迭代品中发现了问题,现在已经改善了,但改善后的产品能否满足市场的需求,还有待验证。

士兰微是比较晚展示其车规级IGBT产品的,他们已经给一些车厂送样了,据反馈测试结果还不错,要是它量产的产品能与样片达到一样的效果的话,其前景还是很不错的。

综合来看,今年国产车规级IGBT产品可能还是一个生产爬坡的过程,如何将良率做上去可能是他们今年需要解决的问题。真正上量可能需要等到2023年了。

新能源汽车打开IGBT新增量

分立IGBT和IGBT功率模块可用于工业电机驱动、风力涡轮机、光伏逆变器、火车、UPS、电动汽车充电基础设施、家用电器,以及EV/HEV(纯电动汽车/混合动力汽车)等应用。在2020年,消耗IGBT量最大的是工业应用和家用电器,紧随其后的是EV/HEV,市场规模约为5.0亿美元,而且Yole预计该细分市场,2020年至2026年的年复合增长率将达23%。这是因为多个国家都推出了双碳目标,政策刺激下,电动汽车将会逐渐取代燃油汽车,电动汽车的市场占有率将会快速提升。

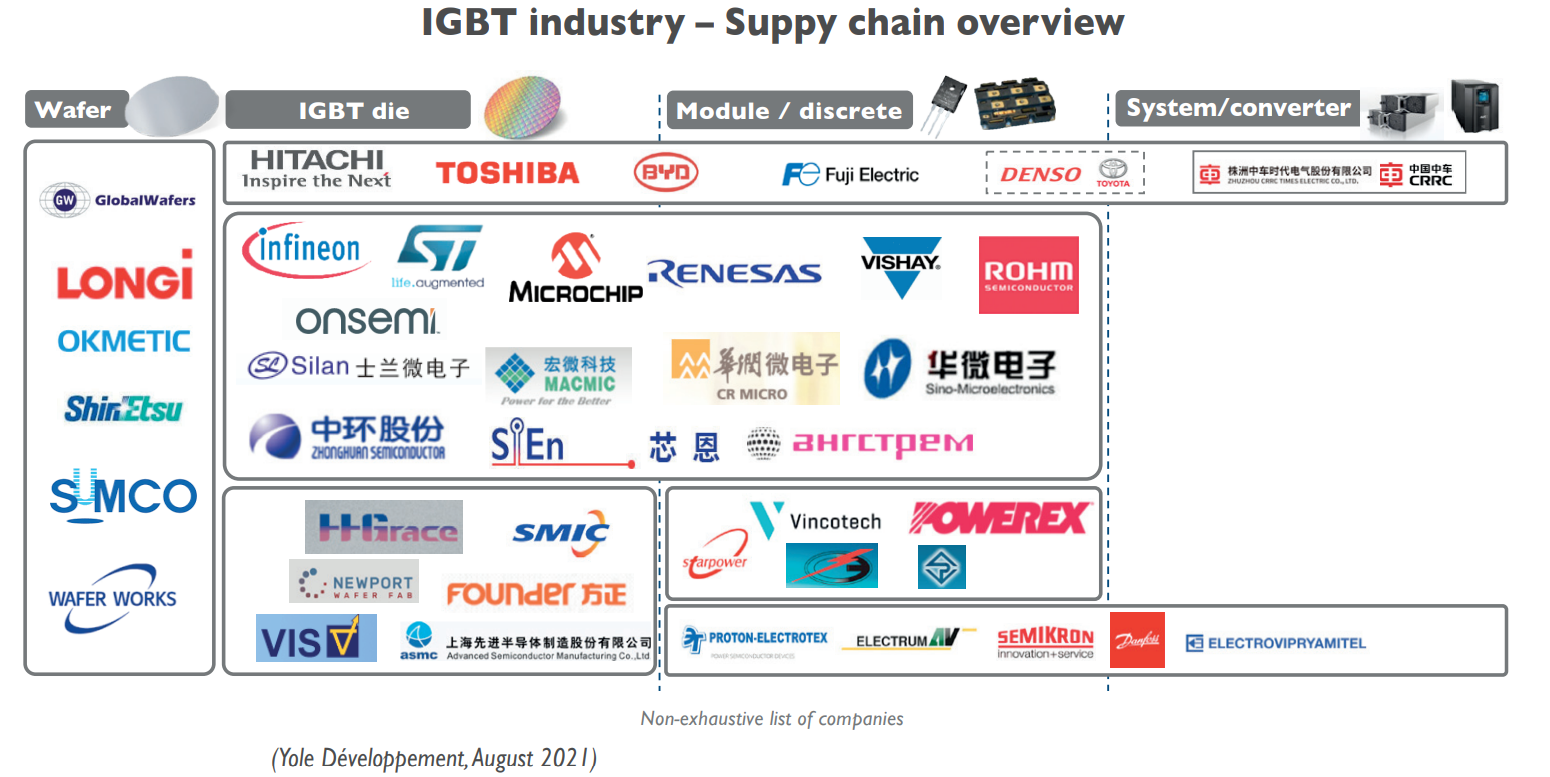

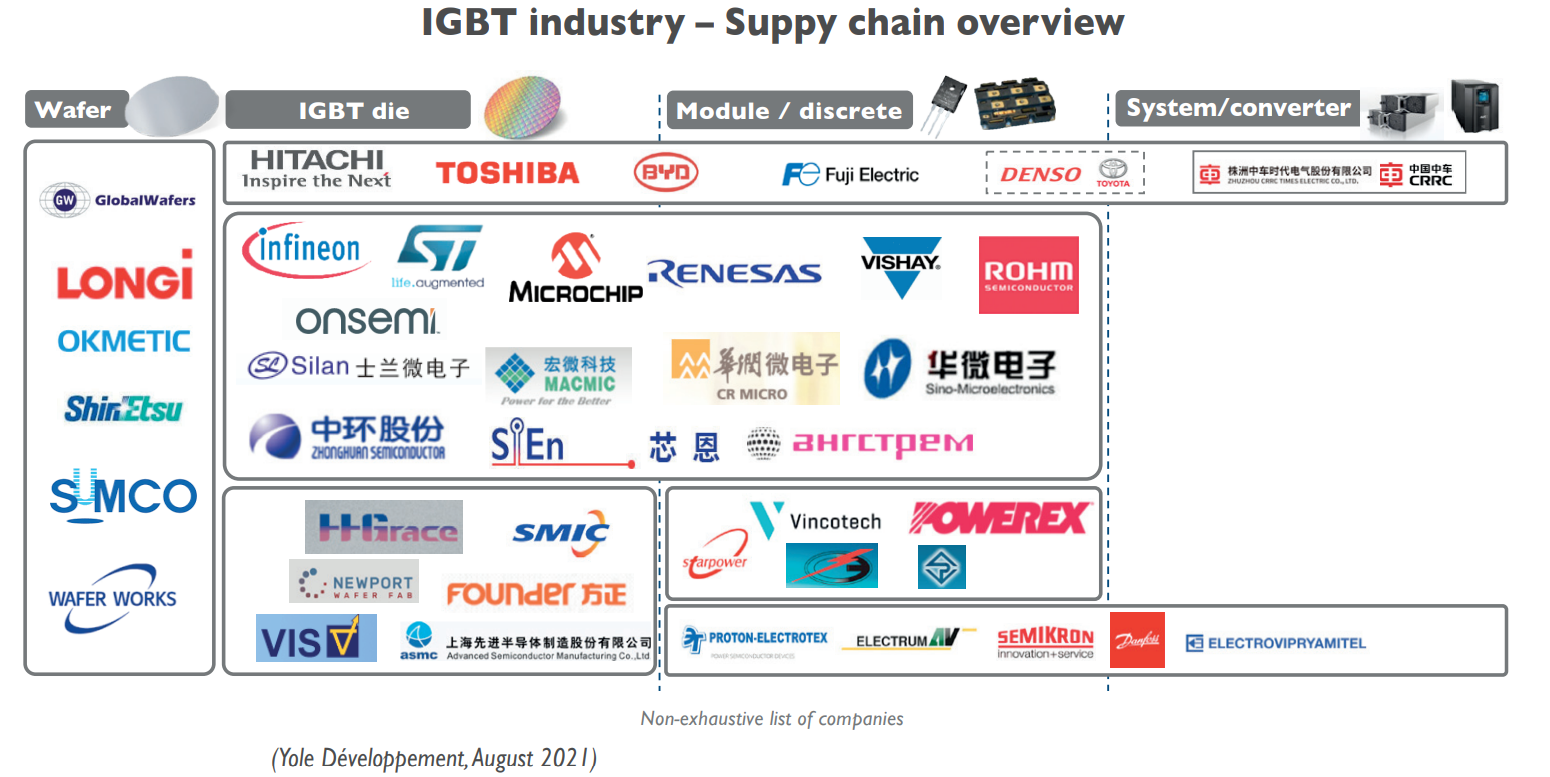

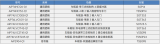

图:IGBT供应链企业概览(来源:Yole)

IGBT是新能源汽车的核心器件,在新能源汽车中,IGBT主要用于电机驱动、车载充电器(OBC)、车载空调驱动等环节。其中,电机和电机控制器是新能源汽车的核心零部件,直接决定汽车的行驶性能。在电机驱动中,IGBT 主要存在于逆变器模块。逆变器的功能主要是将直流转变为交流从而提供给驱动电动机。根据北斗航天汽车数据,电机和电机控制器分别占整车成本的4%和9%左右。而在电机控制器内部,IGBT 模块约占其成本的37%。因此,IGBT模块在整车成本中占5%左右。若加上车载空调控制系统中IGBT,则成本占比更高。此外,高功率电动汽车对于IGBT的要求也会越来越高,这将间接提升整个新能源汽车中IGBT 的成本。也就是说,IGBT是除电池之外,电动汽车当中成本第二高的元器件。

IGBT整体产能和供需情况

行业内人士普遍预测今年国内的电动汽车销量会达到500万辆,乐观的更有人上看到600万辆。这是因为2021年国内电动汽车的增长态势非常好,不论是老牌车企,还是造车新势力都大大超出了预期,年销量突破了300万辆,渗透率超过了10%,大大超过了人们在年初的预测值。

就算按照500万辆来测算,今年对IGBT的需求也是相当大的,但是去年IGBT并没有满足市场的需求,一些主要车厂的IGBT需求只有70%~80%得到了满足,存在很大的缺口。不久前,大众汽车公布了其电动汽车计划,希望在2022年将电动汽车的销量扩大一倍,计划2023年在中国扩大电动汽车产量至90万辆。而大众汽车2021年ID系列电动汽车总销量是70625辆。也就是说大众汽车将要抢走较大的IGBT份额,像英飞凌、安森美这样的厂商可能会优先保供大众。

这就表明今年IGBT市场的供应情况仍然会很紧张,有行业内人士预测要2023年年中才能恢复正常供应。给出这个判断的依据是:

一是疫情未来的走势仍有很大的不确定性。如果一个产量很大的半导体厂商工厂内部员工出现多人感染,就有可能被迫停产,要是停产两到三周后,对产能的影响将会非常大,而且很明显。

二是虽然现在有一些IGBT厂商,包括国内的厂商都在扩产,但半导体新增工厂的周期至少在18个月以上,现在的投产计划并不能在2022年或者很快体现出来。

三是新能源汽车的销量每年依然保持非常大幅度的增长。

在扩产方面,虽然过去两年有些厂商宣布了扩产计划,但到现在工厂完全建好的并不多,对目前的供应情况其实并没有多大的改善。这主要是因为半导体工厂的投资周期和投资金额都非常大,大部分的企业对于投新工厂的建设还是偏保守的。

据了解,英飞凌的扩展产能最大,去年9月份,其位于奥地利菲拉赫的12寸工厂正式投入使用,只是上量可能还需要一些时间。国内的比亚迪、斯达半导体、华润微、士兰微、中车时代等厂商也都在扩产中。

当然,虽然大家都在增产,但是方向各有不同,因为SiC开始在汽车上使用,市场上很多车厂会选择SiC作为主打车型,运用在一些高端品牌上,也就是说未来可能会有越来越多的汽车厂商采用SiC,而不是IGBT。因此,国际主流的IGBT大厂有点主动收缩,也就是不太愿意投入大多的资源在IGBT产品上了。

就像英飞凌一直在增加产能,但是主要目的是应对大众的产能需求,因为中国的订单需求并不会很明确的给他。像英飞凌已经开始把IGBT转到12寸的晶圆线上了,老的6寸和8寸用于SiC产品了,所以说会很快去争抢SiC的市场份额。

有人指出,国际厂商会着重去开创的市场是异形IGBT(比如塑封IGBT系统),国内厂商以HPD封装为主,其他异形封装动手慢了一些,还需要几年时间。所以增产都会有,但是在SiC上的增产会远远大于在IGBT上的力度。

国产IGBT厂商能挑起大梁吗?

现在汽车行业的IGBT供应商,国际上主要有英飞凌、ST、安森美等;国内主要有比亚迪、斯达半导体、华润微、中车时代和士兰微等。其中英飞凌和安森美两家加起来的市场份额超过了40%以上。目前国内汽车的核心部件上,主要还是以国外大品牌的IGBT产品为主。

不过如今芯片大缺货的时候,国内汽车厂商也都愿意给国产IGBT厂商机会,据说是只要送样过去,一般车厂都愿意给机会测试;有的车厂甚至主动找原厂寻求合作。

目前国内厂商的IGBT产品与国际一流厂商的产品相比也确实存在一些差距。但中国竞品的能力,迭代速度、质量管控积极性都比国际大厂更积极。这几年的发展速度都很快,比如中车时代电气最早给中车有配套一些工艺器件,而中车旗下有一个事业部是做商用大巴的,因此,时代电气的IGBT功率器件和模块在商用大巴车上有了大量的应用。经过这几年的快速追赶,现在时代电气已经做到了第六代精细沟槽栅IGBT了,其技术和品质提升非常多。

这个时间段,国产IGBT厂商想要切入汽车领域的话,是一个绝佳的机会,因为现在是一个非常好的按照客户意愿去接触、评估、测试,甚至一定量的去使用其IGBT产品的时间段。但国内这几家的产能都还没有上来,要想拿到更大的市场份额,甚至是挑大梁可能还不够。

据业内人士透露,比亚迪半导体现阶段产能有限,可能仅能满足自身的需求,相对来说斯达半导体和中车时代的进展可能更快一些。比如中车时代在株洲和东风的两条产线加起来年产能有50万片,在加上它与广汽还会再建一条年产能50万片的产线,如果产能真正释放出来,那是非常客观的。

有业内人士指出,现在的情形并没有按照设想的走,今年上半年IGBT产品短缺的问题并不会由国内厂商来弥补。中车时代的车规级产品在量产过程中不及预期。包括斯达半导体也一样,其车规级IGBT产品在之前的迭代品中发现了问题,现在已经改善了,但改善后的产品能否满足市场的需求,还有待验证。

士兰微是比较晚展示其车规级IGBT产品的,他们已经给一些车厂送样了,据反馈测试结果还不错,要是它量产的产品能与样片达到一样的效果的话,其前景还是很不错的。

综合来看,今年国产车规级IGBT产品可能还是一个生产爬坡的过程,如何将良率做上去可能是他们今年需要解决的问题。真正上量可能需要等到2023年了。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

IGBT

+关注

关注

1286文章

4262浏览量

260477

发布评论请先 登录

相关推荐

热点推荐

车规级与消费级芯片的差异与影响

车规级芯片与消费级芯片在设计目标、应用场景及性能要求上存在显著差异,其核心区别源于各自服务的产品属性——汽车领域强调安全性、可靠性与长生命周期,而消费电子则更注重性价比与短期性能迭代。

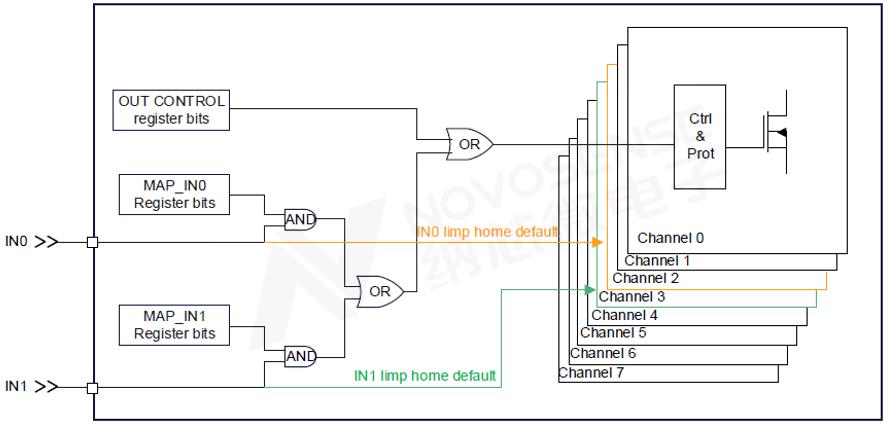

车规驱动“国产替代”加速!纳芯微NSD56xxx-Q1:国内首家8通道可配高低边驱动,对标国际领先IC

纳芯微正式发布国内首款车规级 8 通道可配高低边驱动系列芯片——NSD56xxx-Q1系列,凭借高集成度、灵活配置与智能诊断等优势,对标国际

紫光国芯发布国产首款车规级LPDDR4x芯片,助力智能网联汽车发展

智能产业博览会上,紫光国芯携多款高可靠车规芯片产品和智能驾驶核心解决方案亮相中国芯展区。作为紫光国芯的专业代理商,贞光科技深知此次展出的国内首款车

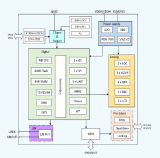

车规级SiLM5932SHOCG-DG 30V, 12A 带主动保护的单通道隔离驱动器深度剖析

电机控制器/工业BLDC驱动

总结:1. 12A驱动+4A米勒钳位=彻底解决IGBT动态导通痛点

2. DESAT软关断+故障反馈=主动防御过流炸机风险

3. 车规级可靠性+5kV隔离

发表于 07-15 09:25

车规级MCU国内替代提速

北京贞光科技有限公司作为紫光同芯授权代理商,深耕电子元器件领域数十载,专为汽车与工业客户提供车规级安全芯片及配套服务。公司整合硬件供应、软件SDK与技术支持为一体,配备专业团队提供选型咨询与现场指导

领芯微电子通过AEC-Q100 Grade1车规级认证

LCA039BC34GU8系列作为国内首款三芯集成车规级处理器,开创性地将高性能MCU、高压栅极驱动与LIN网络接口进行7*7尺寸封装集成,通过AEC-Q100 Grade1

浅谈车规MCU (MGEQ1C064) OTA升级

年成长率(CAGR)将超过 17%。

笙泉科技车规级MCU (MGEQ1C064AD48)已于2023年6月获AEC-Q100 Grad

发表于 03-04 12:52

2024年前视摄像头市场分析

据佐思汽研统计,2024年前视摄像头安装量达1733万颗,同比增长29.8%。平均单车安装量由2023年的0.6颗增至0.8颗。预计2025年前视摄像头安装量将超2550万颗,同比增长

车规级IGBT延续高景气度,国内品牌2023年前难挑大梁

车规级IGBT延续高景气度,国内品牌2023年前难挑大梁

评论