随着5月的来临,全球各大半导体公司也都陆续公布了第一季度的财报,鉴于第一季度有COVID-19病毒这一重大影响因素,我们不妨来看看半导体巨头们对这次疫情的应对情况如何。

Intel

英特尔以数据为核心的业务较去年同期增长了34%,以PC为核心的业务增长了14%。在数据核心业务中,数据中心事务部实现了43%的营收增长,其中包含了云服务提供的53%增长;与此同时,英特尔的存储部门(NSG)和汽车业务部门Mobileye都在第一季度创下了记录,分别实现了46%和22%的增长。而PC业务由于在家办公学习的趋势,Intel最新推出的10代H系列处理器推动实现了预期外的增长。Intel在第一季度仍保持着90%的准时交货率,但疫情依然限制了他们的运营,鉴于疫情造成需求波动带来的不确定性,Intel暂时预计第二季度净收入在185亿美元,营业利润率在28%左右。

SK hynix

SK海力士的外部业务受到了疫情影响,但服务器产品的需求上涨,营业利润相较上季度突增了239%。DRAM因为服务器客户的需求增长,抵消了季节性放缓和疫情影响的移动端客户需求的下滑,今年下半年也将开始批量生产1Znm的DRAM产品,及时应对即将全面增长的GDDR6和HBM2E显存市场。服务器固态驱动器的需求也导致了NAND闪存出货量增长了12%。SK海力士的CFO宣称他们会最大限度降低COVID-19带来的潜在风险,建立未来的技术创新和基础架构,以便及时响应在5G和服务器上的需求增长。

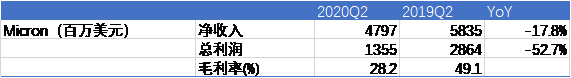

Micron

受到疫情影响,智能手机,消费电子和汽车上的需求低于预期。但由于远程办公、游戏和电子商务活动的增加,数据中心的需求强劲,甚至导致供应短缺。短期内会将DRAM模组和SSD的供应从手机市场转移到数据中心市场。但Micron预计今年第二季度会有回升,营收大概在46亿美元到52亿美元左右,毛利率将在31%左右。

Broadcom

Broadcom的CEO提到,第一季度与预期相符,网络、存储和宽带业务同比增长良好,基础半导体的形势正在改善,暂未看到疫情在第一季度对Broadcom形成实质影响。Broadcom的业务营收占比中,半导体解决方案同期减少4%,而基础设施软件增长了19%,由于COVID-19仍存在不确定性,Broadcom撤销了年度指导,提供了季度指导,并预计第二季度总营收在57亿美元左右。

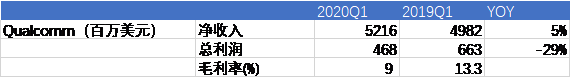

Qualcomm

疫情影响造成了3G/4G/5G手机市场需求有了21%的下降。在许可业务中,高通在该季度签署了超过85个5G许可协议,高于上季度的80许可协议。同时最近也与OPPO和Vivo两家手机供应商签署了长期专利许可协议。随着中国市场的复苏,Qualcomm以此作参考,预计今年第二季度的总盈利为44亿到52亿美元。

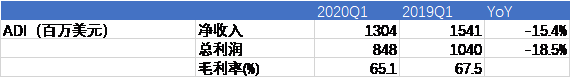

ADI

ADI第一季度营收与去年相比都有一定下滑,按终端市场划分的话,工业市场降低7%,通讯市场降低31%,汽车市场降低16%,消费市场降低20%。考虑疫情因素,ADI预估第二季度的总营收在13.5亿美元左右。

NXP

NXP 2019年的营收根据终端市场划分为了4块,其中汽车占据了47%,手机占据了13%,通信设备占据了21%,工业和物联网占据了18%。NXP预估在2018年到2021的3年期间,公司在汽车和工业物联网市场有一个较好的复合增长率。其中汽车领域增长驱动有ADAS/雷达、车辆网络、电气化等新业务,也有车载信息娱乐系统、动力系统、汽车安全系统等核心业务。而工业及物联网领域的核心驱动则是32位微控制器、IoT应用处理器、模拟混合信号等处理系业务。但因为疫情持续时间和传染程度的不确定性,NXP对第二季度的经营情况作出了以下预期:总营收17亿美元到19亿美元,毛利率在45.2%到47.4左右。

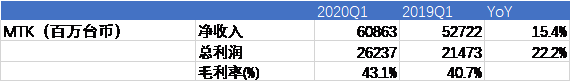

MediaTek

联发科自推出其首款5G芯片Dimensity 1000以来,营收相较去年同季度有了15.4%的增长。该公司在投资者会议上表示,由于中国主要手机供应商都将推出由5G SoC驱动的手机,预计今年第二季度的增势会扩大,而Dimensity 800芯片的推出将进一步扩大本季度5G芯片上的收入。同时,联发科将维持今年全球5G手机出货量在1.7亿到2亿部的预测,同时中国将占其中的60%。不仅Dimensity 1000的普及率在增加,他们还提到下一季度会推出一款入门级的5G SoC。

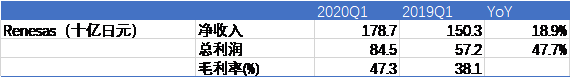

Renesas

从终端市场的同期增长来看,与去年相比,汽车上的营收有13.1%的增长,工业、基础设施与物联网上也有了30.3%的增长。疫情让全球汽车产量锐减了25%,Renesas中国两座工厂和马来西亚三座工厂的交货也受到了影响,但Renesas的总营收基于出货量,所以这些影响暂未对Renesas的销售额有明显影响。Renesas也在跟踪销售流通,从而确定实际需求的改变。而由于疫情的不确定性,Renesas将暂时保持原有的第二季度预测。

Lattice

Lattice在第一季度提高了盈利能力,相较去年同期在毛利率上有30个基点的增长,总利润也有10.2的增长。面对疫情,Lattice迅速将工作状态调整到正常水平,并继续推动去年推出的下一代Nexus、CrossLink-NX ™ FPGA、MachXO3D ™等产品。同时,得益于5G基础设施部署,Lattice在相关业务上也有着良好的增长趋势,并将其看作长远的年增长保障。通信与计算业务、工业与汽车业务在收益占比中都有少量增长,虽然汽车业务只占其中的一小部分,但Lattice相信这会是长期的增长要素。受疫情影响,消费类业务占比从去年同期的20%下降至了14%。Lattice预计第二季度的营收在9500万到1亿500万美元之间,毛利率将达60%左右。

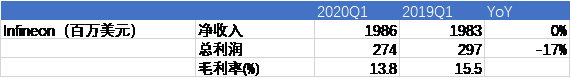

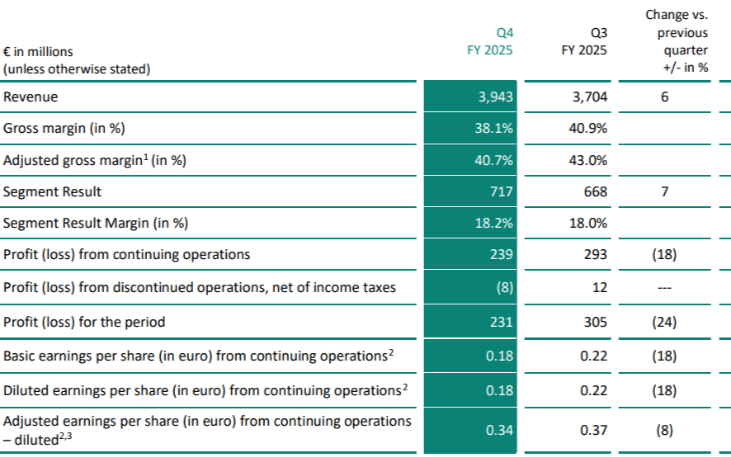

Infineon

英飞凌在2019年的半导体市场占比为2.6%,排名第八,MCU市场占比为16%,排名第三。在收购Cypress后,为了实现这笔交易的最大价值,英飞凌的首要目标是确保Cypress在商业表现和独立运行上的稳定性,同时分享IP和研发路线,以剔除重复的开发尝试。在疫情的影响下,以上几项举措的实施都有所推迟。英飞凌预计今年第二季度总营收将处于19亿到23亿美元之间,毛利率可以达到4%到6%;而2020财年的年度总营收将在84亿美元左右,年度毛利率为12%左右。

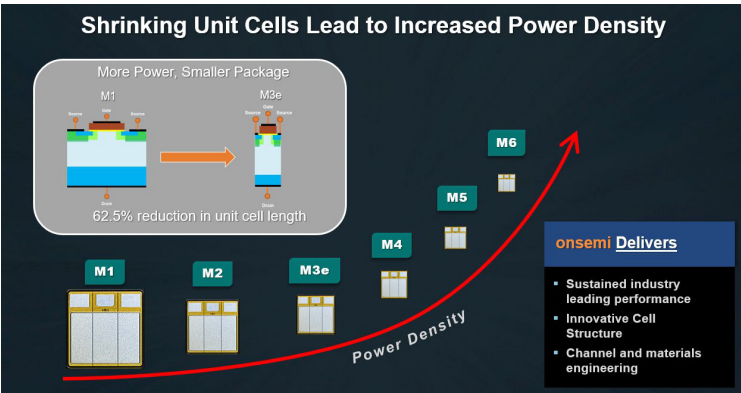

ON Semiconductor

安森美CFO指出,与去年同期相比的营收降低的主要因素分为两个,全球宏观经济活动减慢以及疫情导致的供应限制。为了保障员工的安全,安森美限制了几座工厂的运行,并遵守当地的防疫规范。该季度的总营收中,能源方案部门占比48.8%,高级方案部门(原先的模拟方案部门)占比36.5%,智能传感部门占比14.6%。在第二季度的预期中,安森美认为终端市场上,汽车市场受到了最严重的影响,而工业市场有着良好的增长势头。服务器和5G基础设施市场的需求依然在稳步增加,而手机和消费市场由于宏观经济活动的放慢仍将处于平缓状态。

Xilinx

Xilinx的数据中心部门(DCG)在该季度同比去年实现了22%的收入增长,得益于计算、网络和存储负债等领域客户需求量的增加。有线和无线部门(WWG)的收入稳定,相较去年下降了1%,但仍与全球OEM保持紧密联系,近期就宣布了与三星开展第二代5G通信的战略合作。航天航空与国防、工业及测试领域也有小幅增长。汽车、广播和消费市场收到了疫情的不利影响,但Zynq依然在汽车市场保持较高的采用率,在ADAS和信息娱乐应用上也有广泛应用。Xilinx预计今年第二季度的总营收在6.6亿到7.2亿美元这个区间内,毛利率在67%到69%之间。

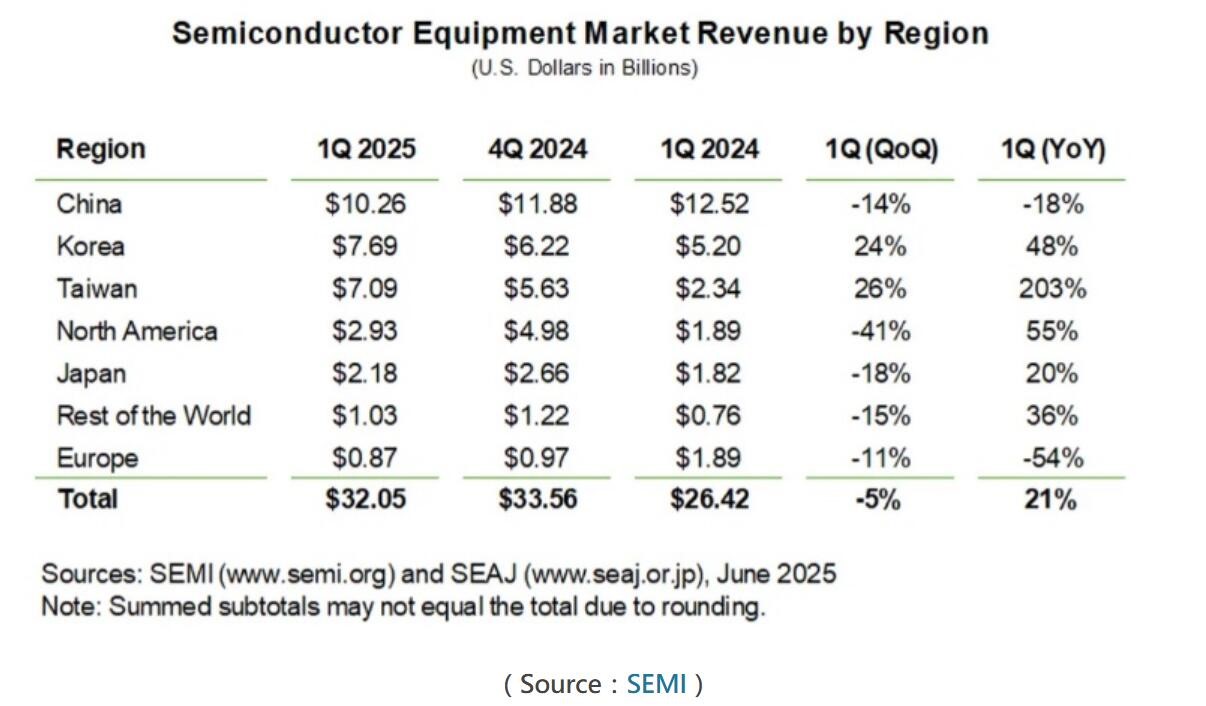

由如上公司的财报结果,我们可以看出疫情或多或少都对全球半导体产业引发了深远影响,尤其是区域营收。中国市场的恢复强劲,而欧洲和美国因为仍身处疫情中,所以增长依旧处于放缓的状态,与此同时受影响的还有各大厂商在东南亚的工厂。但是不少公司由于人们工作和学习方式的改变,在云服务、存储等方面业务获益不小。

而消费电子和汽车业务则因为疫情出现了减产和需求量下滑的情况,但仍有着不错的前景。随着全球产线和汽车制造工厂的重开,汽车市场至少将以中等的速度恢复到疫情前的水平,并持续增长。

而各大半导体厂商都开始在5G业务上布局,而中国作为全球5G市场最大的蛋糕,考虑目前国内疫情影响已经慢慢淡化,预计下半年会呈现优秀的增长趋势。

本文由电子发烧友网原创,未经授权禁止转载。如需转载,请添加微信号elecfans999.

-

半导体

+关注

关注

336文章

29977浏览量

258199 -

汽车电子

+关注

关注

3043文章

8558浏览量

172229 -

消费电子

+关注

关注

10文章

1196浏览量

73825

发布评论请先 登录

2025年汽车淘汰赛来袭!中国车企12月销量战绩,几家欢喜几家愁

富士通发布2025财年上半年财报

工业网关生产型制造企业有哪些?推荐几家

飙涨25%!SEMI:受AI终端需求带动,Q1半导体设备销售创历史新高

海外激光雷达Q1财报:工业市场亮眼

全球功率半导体市场规模缩减 比亚迪半导体首进前十

SMA;用于SMD的卷轴包,13英寸;Q1/T1-Q2/T3产品定位

HTSSOP8;用于SMD的卷轴包,13英寸;Q1/T1产品定位

DFN0603-3;用于SMD的卷盘包,7英寸;Q1/T1产品定位

半导体大厂Q1财报,几家欢喜几家愁!

半导体大厂Q1财报,几家欢喜几家愁!

评论