进入2023年,疫情没有了,管控全部开放了,经济活动完全自由了,淄博烧烤都爆火了。

然而,经过春节后短暂的销售增长后,半导体行业,突然降温了。

当前的***,尤其是消费类芯片和射频类芯片,已经不能用卷来形容了,用惨烈形容也不为过了。

造成当前惨淡现状的真实原因,究竟是什么呢?

我沟通了挺多业内人士,都很难得到一致的答案,几乎所有人对这个问题都非常疑惑。

4月底,随着各家2022年报和2023Q1财报的发布,我把100家芯片相关上市公司财报,做了一个整理和汇总,试图呈现一个多维的视角,阐释一下卷的原因。

经过几天的分析,我得出了一些粗浅的结论,在如下的小节中,一一分享给各位。

1

调研的公司名单

本次调研的100家上市公司,其中有95家是芯片设计企业,还有5家是蜂窝通信模组企业。

100家上市公司清单

01.MCU企业8家

复旦微电,峰岹科技,华润微,兆易创新,中微半导,瑞芯微,全志科技,芯海科技;

02.存储企业7家

聚辰股份,东芯股份,恒硕股份,普冉股份,江波龙,德明利,佰维存储;

03.封测企业4家

晶方科技,长电科技,甬矽电子,华天科技;

04.工业芯片26家

睿创维纳,力合微,铖昌科技,海光信息,灿勤科技,国博电子,紫光国微,福晶科技,臻镭科技,四方光电,钜泉科技,华海诚科,创耀科技,燕东微,东软载波,上海贝岭,源杰科技,龙讯股份,天德钰,澜起科技,思瑞浦,纳芯微,长光华芯,裕太微,安路科技,龙芯中科;

05. 功率器件9家

宏微科技,东微半导,斯达半导,扬杰科技,闻泰科技,新洁能,芯朋微,捷捷微电,华微电子;

06. 晶圆企业3家

中芯国际,立昂微,三安光电;

07. 配套服务企业5家

鼎阳科技,华峰测控,德龙激光,国芯科技,芯原股份;

08. 视频芯片2家

国科微,富瀚微;

09. 手机配套芯片7家

卓胜微,韦尔股份,格科微,唯捷创芯,艾为电子,思特威,汇顶科技;

10. 消费芯片24家

乐鑫科技,中科蓝汛,士兰微,民德电子,力芯微,南芯科技,芯导科技,矩芯科技,晶晨股份,圣邦股份,晶丰明源,明微电子,帝奥微,英集芯,灿瑞科技,恒玄科技,赛微微电,杰华特,景嘉微,富满微,翱捷科技,敏芯股份,希荻微,博通集成;

11. 蜂窝模组企业5家

广和通,美格智能,日海智能,有方科技,移远通信。

我把这100家上市公司的数据, 选择了比较关键的几个维度,摘抄出来,做了个表格,包含如下数据:

| 总市值 |

| 2023Q1营收,Q1净利润,Q1主营净利润 |

| 2022营收,2022净利润,2022主营净利润 |

| 流动资产,现金及其等价物,应收账款,存货 |

| 流动负债 |

从这个表格的数据里面,从100家公司的多维数据,来分析一下当前的半导体行业和蜂窝模组行业的风向,以及越来越卷的根本原因是什么。

2

净利润同比变化

净利润数据:

100家公司里面,2023年Q1主营净利润同比上涨的只有17家,有83家下跌。也就是说,只有平均17%的企业净利润是上涨的。

2023年Q1的主营净利润上涨超过50%的,只有这5家:睿创维纳、国科微、宏微科技、力合微、鼎阳科技。

11个板块企业概况

01.MCU企业8家

8家全部净利润下滑,最少下滑幅度20.42%,最大下滑幅度11947.8%,上涨的企业比例为0;

02.存储企业7家

7家全部净利润下滑,最少下滑幅度77.55%,最大下滑幅度927.98%,上涨的企业比例为0;

03.封测企业4家

4家全部净利润下滑,最少下滑幅度75.84%,最大下滑幅度222.67%,上涨的企业比例为0;

04.工业芯片26家

其中8家净利润上涨,18家净利润下滑,净利润上涨的企业数量比例为31%;

05. 功率器件9家

有3家净利润上涨,6家净利润下滑,净利润上涨的企业数量比例为33%;

06. 晶圆企业3家

3家全部净利润下滑,最少下滑幅度66.29%,最大下滑幅度265.78%,上涨的企业比例为0;

07. 配套服务企业5家

共5家,有1家做仪表的企业净利润上涨,其他4家无论是设备还是IP服务,都下滑。净利润上涨的企业数量比例为20%;

08. 视频芯片2家

1家下滑,1家上涨,净利润上涨的企业数量比例为50%;

09. 手机配套芯片7家

7家全部净利润下滑,最少下滑幅度74.75%,最大下滑幅度416.17%,净利润上涨的企业数量比例为0;

10. 消费芯片24家

其中有2家净利润上涨,分别上涨16.28%和1.39%。有22家下滑,最小下滑56.43%,最大下滑1954.85%,净利润上涨的企业数量比例为8.3%;

11. 蜂窝模组企业5家

有1家净利润上涨38%,其他4家净利润下滑,最少下滑36.66%,最大下滑237.59%。净利润上涨的企业数量比例为20%。

从上面的数据能看出,在当前需求偏弱的阶段下,工业芯片和功率器件,有一部分企业,是有比较高的壁垒,市场无论怎么波动,壁垒足够高的业务,不太会受到环境的影响。

其他的板块,无论是消费类芯片、MCU芯片,还是手机配套芯片,因为产品相对比较同质化,比较难以抵抗市场弱周期代理的影响。

MCU、存储、封测、手机配套芯片(射频,触控,摄像头芯片)这几个板块,全部大幅度下跌;

消费类芯片也是绝大多数大幅度下跌。

而芯片设计公司的上游,晶圆企业和封测企业,也全部无一例外出现大面积的净利润下滑, 让我感受到了凛冽的寒意。

2023Q1大面积亏损的原因:

2021年大缺货,2022年疫情导致的经济活动受限,对于半导体行业造成了两年的非正常现象。

在2021年大缺货的阶段,需求端疯狂下单,重复下单,传递给上游就是疯狂备货。

晶圆厂为了降低自身风险,会要求芯片设计企业锁定不可撤销订单,同时晶圆厂再去扩大产能。

2022年的经济活动受限,给行业的大多数企业造成了一种错觉:

需求的减弱,是由于疫情引起的,当疫情过去,经济活动恢复正常后,需求会爆发的增长。

但是,当疫情成为过去式之后,社会的信心却没有恢复,消费者倾向于把钱存到银行,而不是报复性消费。

2021年的不正常缺货,造成了晶圆厂新增或者扩充非常快速,接收了大批不可撤销订单,导致的产出非常多;

2022年的疫情,造成的后果是,社会对于半导体芯片的需求减弱,从而行业的库存高企。

这二者叠加,导致半导体芯片的供需严重失衡,甚至有些芯片企业的销售是负毛利的。

看上去是Q1亏损比较厉害,实际上大多数企业在去年Q4就开始亏损了。

只是2022年上半年缺货余波还在,所以盈利不错,所以Q4的亏损在2022年的年报里面体现的并不明显。

可以预见的未来一段时间,净利润的改善,很难通过开源来达成,更多的通过节流才是合理的路径。

3

现金保险度

尽管这100家企业的净利润不理想, 其实也不要紧,只要现金足够,省着点花,等待市场转好,也不是什么大问题。

那么,这100家企业的现金流情况怎么样呢?

为了分析现金流,我重点查看表格里面的2个数据:现金储备(现金+可交易性金融资产),流动负债。

为什么是这两个数据呢?因为这两个数据是最真实的,最难造假的数据。

存货有减值计提的风险,应收有收不回来的风险, 但是现金以及现金等价物,是硬通货,可以证明企业的现金实力。

为什么看流动负债呢?

流动负债包含了合同负债、短期借款(主要是银行借款)、应付款、应付职工薪酬几项。这几项,只要到期,都是要刚性兑付,不能耽误的,所以也可以完全体现企业现金的兑付压力。

因此,从现金储备和流动负债,可以看出来企业的现金流的状况。

为了更加简化分析,我设计了一个指标,叫做现金保险度:

现金保险度 =(现金储备—流动负债)/ 流动负债

意思是,现金储备,去掉短期要偿还的债务,再除以流动负债。这个系数,表征了企业的现金流的健康度。

这个系数越大,说明企业的现金流越健康。

假如现金保险度小于0,是负数,说明这个企业的现金状况,要值得警惕了,不是非常的健康了;

假如现金保险度小于-0.3,那就意味着,现金不仅仅是不够偿还负债,并且缺口都大于负债的三分之一了,要动用应收款或者是存货去偿还债务了。

100家企业现金保险度概况

01.现金保险度大于0

有74家企业,说明芯片设计公司整体的现金储备很健康,不过也不难理解,刚刚科创板上市没多久,上市募集到的资金,还没怎么花呢。

02.现金保险度在0到-0.3之间

有10家企业,要值得警惕了,不过也没什么太大问题。

03.现金保险度小于-0.3

有16家企业,说明现金偿还债务的能力有风险了,需要注意回流现金了,收款的收款,增发的增发,需要提上日程了。

04.特别注意

5家模组企业,除了美格智能刚刚募集6亿资金,现金储备比较充裕之外,其他4个企业的现金保险度,都是不大于-0.5的。可能模组企业确实是消耗现金的业务,要尽快筹集现金才能保持健康度;

7家存储企业,有2家的现金保险系数都是-0.6,也是要值得警惕了。

4

现金保障度——更合理的现金流指标

上一节的现金保险度,更看重的是现金储备,直接忽略了应收账款和存货这两个数据。

理性的来说,虽然应收账款有一定的时间延迟效应,也有部分无法收回的风险,但是大多数情况下,客户还是能够按时付款的,所以应收账款也有一部分现金的属性。

存货相比应收账款,变为现金的能力要更弱一些,也有减值和呆滞的风险,导致后续不得不计提损失。

但是一般情况下,存货的大部分还是可以转为应收,进而转为现金的。

因此,更理性的评估现金流的指标,应该把应收和存货也考虑进去。

我重新设计了一个新的指标,现金保障度:

现金保障度 =(现金储备 + 应收*0.6 + 存货*0.4 - 流动负债)/ 流动负债

按照现金保障度来分析,100个企业的数据如下:

100个企业现金保障度概况

01.现金保障系数大于0

有90家企业,说明90%的企业,资金面的风险是可控的;

02.现金保障系数在0到-0.2之间

有6家,这6企业的资金面,应该是比较紧张的,要及时改善了;

03.现金保障系数低于-0.2

有4家,其中一家企业的资金保障系数是-0.63,这就需要进一步重视了。

现金保障度指标,更合理的反映了企业的现金兑付能力。

在市场偏弱的环境,现金流的重要性,大于利润的重要性。

现金保险度和现金保障度这两个指标,可以结合起来分析,来综合判断一个企业的现金兑付的能力。

5

怎样增加现金流

在当前供需失衡的阶段,毛利率持续走低,是各个企业无法盈利的主要原因。

未来的两三年,市场需求能够变强,是无法预测的,因此盈利的改善,也是无法预期的。

只有企业自身加强现金储备,让自己保持现金流的健康,这样在未来的某个阶段市场供需关系转好的时候,才能迅速抓住机会。

怎么改善现金流呢?无非两个方向:

01. 增加现金储备

增发股份

通过增发股权,增加股东。这样的资金,不是负债,是资本金。

让潜在股东相信,通过长期的经营,给股东超额回报,从而让潜在股东成为现任股东。

这是最直接,也是成本最低的方案,3月份美格智能增发的6亿现金,就非常管用。

应收款变为现金

减少客户的账期,也是增加现金的好方法,不过这会比较考验企业的产品竞争力。

存货尽快销售

存货尽快卖掉,也能回笼现金。不过这更像一句废话,能卖的话,早就卖了,不会放在存货里面了。

扩大企业营收

提升企业的销售能力,加大销售力度,在毛利率和应收账款不恶化的情况下,扩大企业的营收。

这几乎也是一句废话,企业有这个能力的话,早就做了,还用我说吗?

但是,要注意到,研发能力强,产品能力强,销售能力弱,是大多数芯片设计企业的现状。假如企业一号位能够主动学习,提升市场和营销的能力,通过合理的方式,提升跟下游客户的信任度,提升销售的收入,还是有非常大的空间的。

02. 减少流动负债

减少职工薪酬

这可能是成本最低的减少流动负债的方法, 所以最近一年来,各个大厂纷纷裁员,应该就是为了减少报表里面的应付薪酬这一项,也就是减少流动负债;

减员增效,也是目前的大厂几乎已经达成一致的不二法门了。

其他的,我好像也想不出好办法了。

因为无论是什么负债,总是要还的。

6

毛利率情况

半导体芯片这个产品,由于投入大,周期长,企业还愿意经营半导体产品的原因,就是半导体芯片产品的毛利高。

国外的典型半导体芯片公司,毛利一般会大于70%,低于50%毛利的新品,国外公司大多数就会考虑放弃了。

国产的半导体芯片,因为竞(tong)争(zhi)大(hua)一些,所以毛利一般很少超过70%。

***企业:

毛利超过40%,算是比较优质的产品线;

毛利超过30%,算是良好的产品线;

毛利超过20%,算是马马虎虎的产品线;

毛利不高于20%,算是惨淡的产品线,但是勉强也能做;

毛利不高于10%,几乎就是亏损产品线,可以考虑逐渐退出历史舞台了。

这100家企业的毛利率怎么样呢?还是看汇总的数据:

100家企业毛利率概况

01.毛利率超过70%的企业

有2家,分别是臻镭科技,毛利率88.35%;铖昌科技,毛利率72.01%。

并且,两家企业的Q1净利润也是正的。这两家企业,妥妥的国货之光啊。

02.毛利率超过50%的企业

有18家。而这18家里面,净利润亏损的,只有两家企业。亏损原因是营收太少。

03.毛利率区间在40%-50%的企业

一共有17家;因此百家企业中毛利率超过40%的,有35家。

04.毛利率区间在30%-40%的企业

一共有26家; 因此百家企业中毛利率超过30%的,有61家。

05.毛利率区间在20%-30%的企业

一共有20家;因此百家企业中毛利率超过20%的,有81家。

06.毛利率区间在10%-20%的企业

一共有13家;因此百家企业中毛利率超过10%的,有94家。

07.毛利率区间在0%-10%的企业

一共有5家;因此百家企业中毛利率为正的,有99家。

08.毛利率为负的企业

负毛利有一家,佰维存储,毛利率为-5.34%。

从企业长远发展的角度,毛利率的重要性,可能大于净利润。

赛道容量大 + 毛利率健康 = 未来可期;

毛利过低的业务,用非常低的经营成本去经营,也是可持续的,健康的。

毛利低,经营成本高,就是不可持续的业务。

对照我整理的100个公司的数据,可以很容易的分析出来:

经营成本 = 销售额*毛利率 - 主营业务净利润。

所以,我们下一节重点讲一下经营成本的问题。

7

经营成本情况

我把100家企业的经营成本,用下面的公式,做了个罗列:

毛利 = 销售额*毛利率

经营成本 = 毛利 - 主营业务净利润

这样得到的经营成本,除掉商誉减值以及大额计提之外,基本上和财报里面的管理成本+销售成本+研发成本+财务成本的总和是基本匹配的。

衡量一个企业的经营成本是否过高,用经营成本的绝对值还不太合理,我这里设计了一个经营成本率的指标:

经营成本率 = 经营成本/毛利

经营成本率,就是经营成本和毛利绝对值的比值,经营成本率越低,企业的经营效率越高;

反之,经营成本率越高,企业的经营效率越低。

我们再对照看下100个企业的经营成本率,分别如下:

100家企业经营成本率概况

经营成本率在 0-70%之间的,有24家企业;

经营成本率在70-80%之间的,有14家企业;

经营成本率在80-90%之间的,有11家企业;

经营成本率在90-100%之间的,有8家企业;

经营成本率在100-200%之间的,有24家企业;

经营成本率在200-500%之间的,有17家企业;

经营成本率在500%以上的,有2家企业(包含一个毛利负值的企业),都是存储企业;

经营成本率小于100%的,有57家;

经营成本率大于100%的,有43家。

把经营成本率降低到100%以下,就有主营业务盈利的希望;

把经营成本率降低到80%以下,盈利就会相对比较健康。

如果是营收小于2个亿RMB,经营成本率的价值可能不是特别大,因为企业可能还是处于投入期,还没开始有真正的规模收入;

如果是营收大于2个亿RMB,经营成本率就比较能说明经营效率了。

这100个企业,2022年营收都已经超过2个亿RMB。

所以,经营成本,都有匹配经营效率的需要。

可以预见的未来两三年,这100家企业的大多数,都会采取提升经营效率,降低经营成本率的经营策略。

8

市值情况

100家企业中,最高的市值是4700多亿(中芯国际),最低的市值是有方科技(20亿)。

市值代表了市场对这家企业未来的预期,是未来很多年现金流的总和的预期。

要想提高市值,现在就可以开始做预期管理。

做预期管理的最好方法,可能是向社会传递自己企业的未来的经营路线。

在这方面,好像100家企业都做的不是非常明显。

9

总结:透过数据看行业

从2023的Q1季报数据来看,半导体行业很可能是已经进入了理性周期,热度下降非常明显。

也有可能,是进入了下行周期。

这个周期,可能1年,可能2年,也可能3-5年。

在这个周期内,融资更加困难,用户的需求偏弱,供应非常过剩。

因此,利润会下降很多,亏损也可能成为常态。

我在写本文的时候,已经到了五月中旬,Q2已经过了一半。

在Q2的这一半时间里面,我跟行业内的大佬们聊天的时候,绝大多数都没有感受到市场的回暖,几乎都认为Q2比Q1还要差。

可以预见的是,这100家公司,Q2的业绩比Q1有可能还要下滑。

在市场需求高涨的阶段,企业应该高负债经营,迅速扩大规模;在市场需求疲软的阶段,企业应该守住自己的现金,最大限度的延长自己的现金流生命,等待市场转好,从而迅速壮大。

市场疲软的阶段,逐渐会有公司的现金流撑不住,进而解体。有现金储备的公司,将成为最终赢家。现金不多的公司,更要少花钱,让自己活的久一些。

流动负债,应该是决定企业命运的指标。

合同负债、短期借款、应付款, 这三项,都不太好优化。

那么职工薪酬,减员增效,可能就是最需要优化的指标了。

需求疲软 + 供应量太大,是竞争太激烈的主要原因,造成了各家企业无底线的卷。

上市公司参与卷,还有更多的非上市公司也在参与卷。

无疑,上市公司凭借现金储备的优势,会更加主动。

现在最应该要做的,就是提升企业经营效率,降低经营成本率。

-

芯片

+关注

关注

462文章

53535浏览量

459136 -

半导体

+关注

关注

336文章

29985浏览量

258273

发布评论请先 登录

倾佳电子代理的基本半导体驱动IC及电源IC产品力深度解析报告

【「AI芯片:科技探索与AGI愿景」阅读体验】+半导体芯片产业的前沿技术

上榜福布斯:先楫半导体入选亚洲百家最具潜力企业《Forbes Asia 100 to Watch》

瑞发科半导体荣获季丰电子AEC-Q100认证证书

苏试宜特助力精控集成半导体完成AEC-Q车规认证

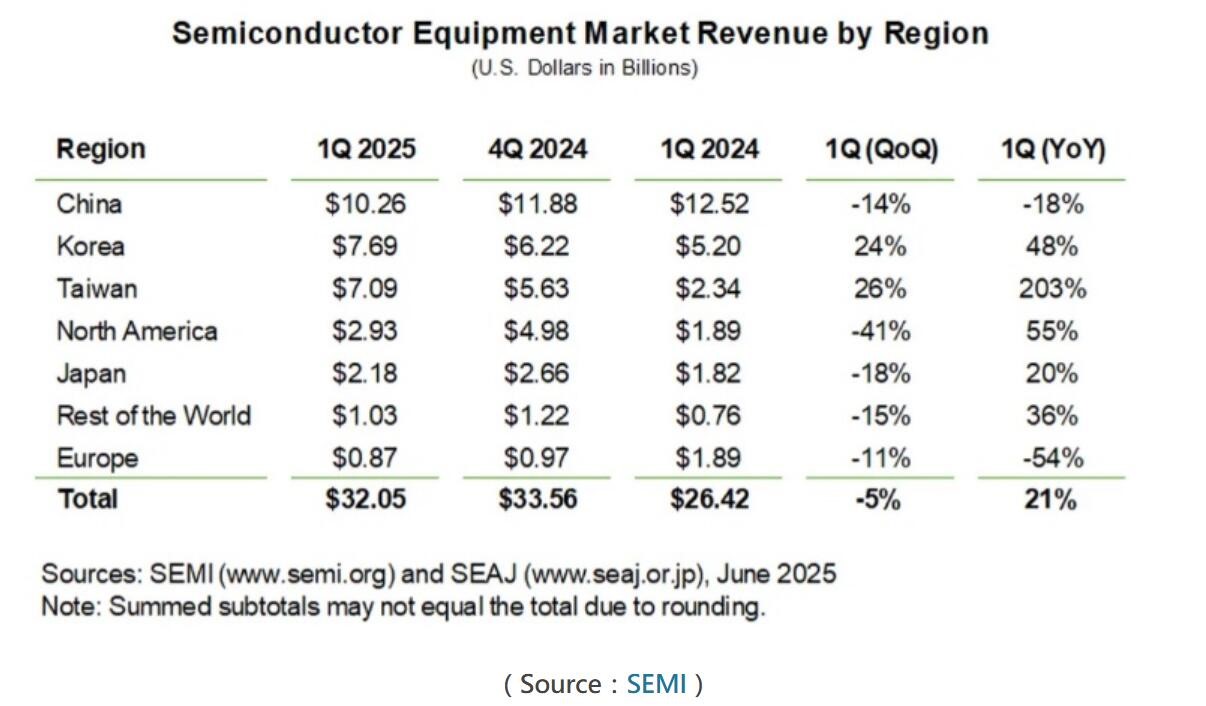

飙涨25%!SEMI:受AI终端需求带动,Q1半导体设备销售创历史新高

九家半导体设备企业Q1:最高营收破82亿,研发暗战升级

Q1半导体设备企业融资:量测设备占4成,新兴领域成突围焦点

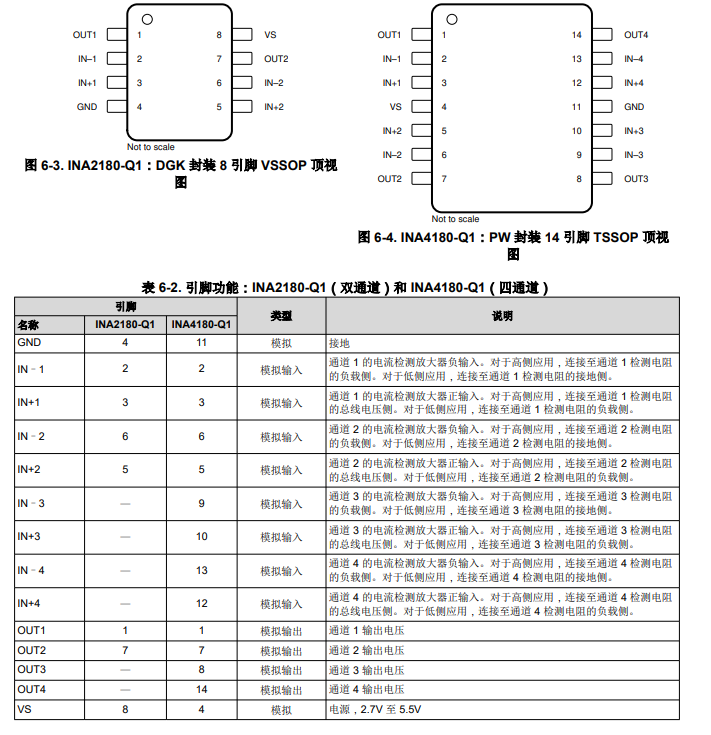

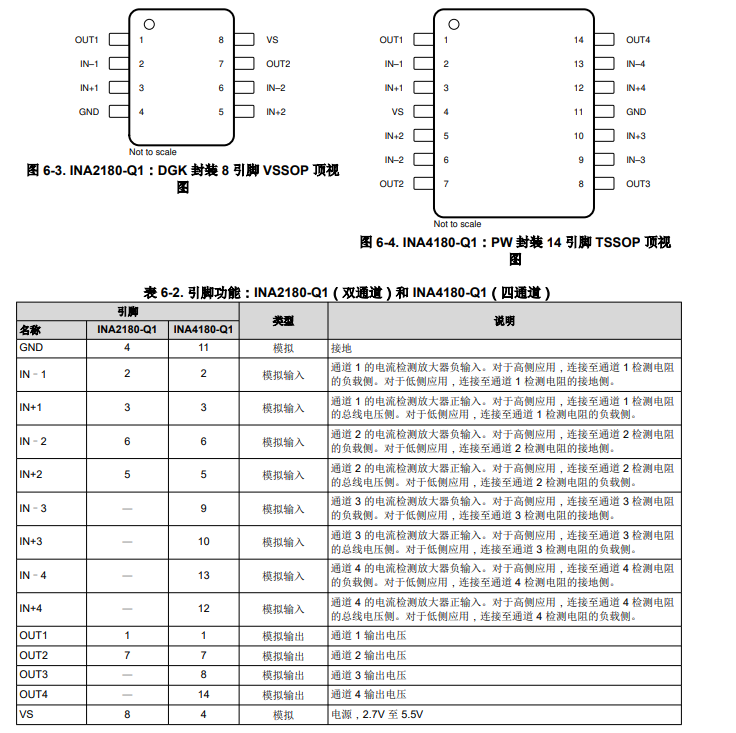

INA2180-Q1 AEC-Q100、26V、双通道、350kHz、电流感应放大器技术手册

INA4180-Q1 AEC-Q100、26V、四通道、350kHz电流感应放大器技术手册

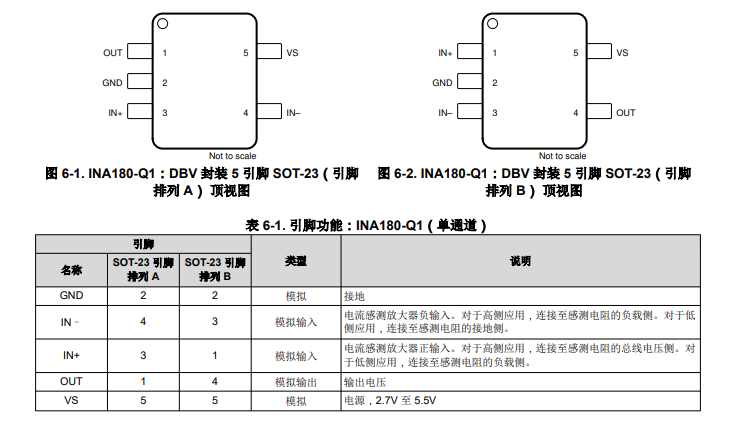

INA180-Q1 AEC-Q100、26V、350kHz电流检测放大器技术手册

鲁大师2025年手机Q1季报:ROG成功卫冕性能榜,OPPO延续流畅榜大满贯

芯片不好卖了吗?100家半导体公司Q1财报告诉你真实原因

芯片不好卖了吗?100家半导体公司Q1财报告诉你真实原因

评论