前言:【核芯观察】是电子发烧友编辑部出品的深度系列专栏,目的是用最直观的方式令读者尽快理解电子产业架构,理清上、中、下游的各个环节,同时迅速了解各大细分环节中的行业现状。本期【核芯观察】,将对近年较为火热的汽车MCU产业进行梳理分析,主要对汽车MCU的类型、上游产能、市场规模、主要企业等方面进行整理,以及分析国内外主要厂商的产品线差异。

MCU全称Microcontroller Unit微控制器,可以将MCU看成是将一颗频率和规格较低的CPU,与存储、定时器(Timer)、模数转换器(ADC)、各种I/O接口等电路集成到单一芯片上,构成一个完整的计算系统,可以在多种场合为不同应用起到控制功能。

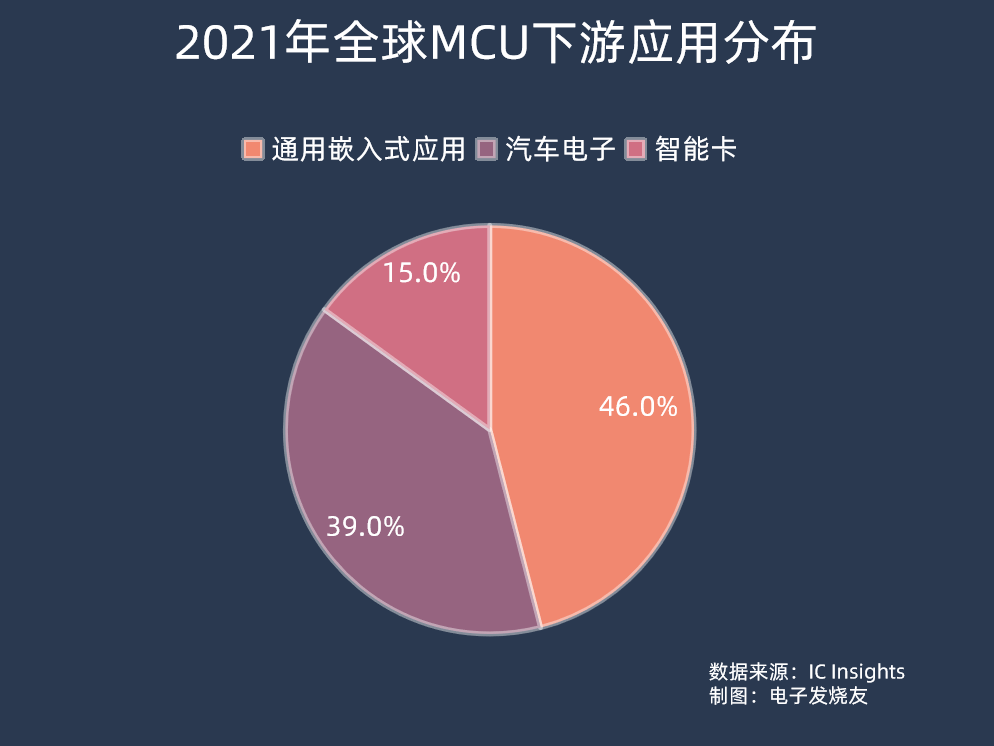

MCU广泛被应用于消费电子、汽车、工业控制、医疗设备等领域,根据IC insights的数据,在2020年中国MCU市场中,汽车电子应用占到15%的比例,仅次于消费电子(26%)以及计算机与网络(19%)。从销售额的角度来看,2019年全球MCU下游应用分布则主要是汽车电子(33%)、工控/医疗(23%)、计算机(23%)、消费电子(11%)四大领域。

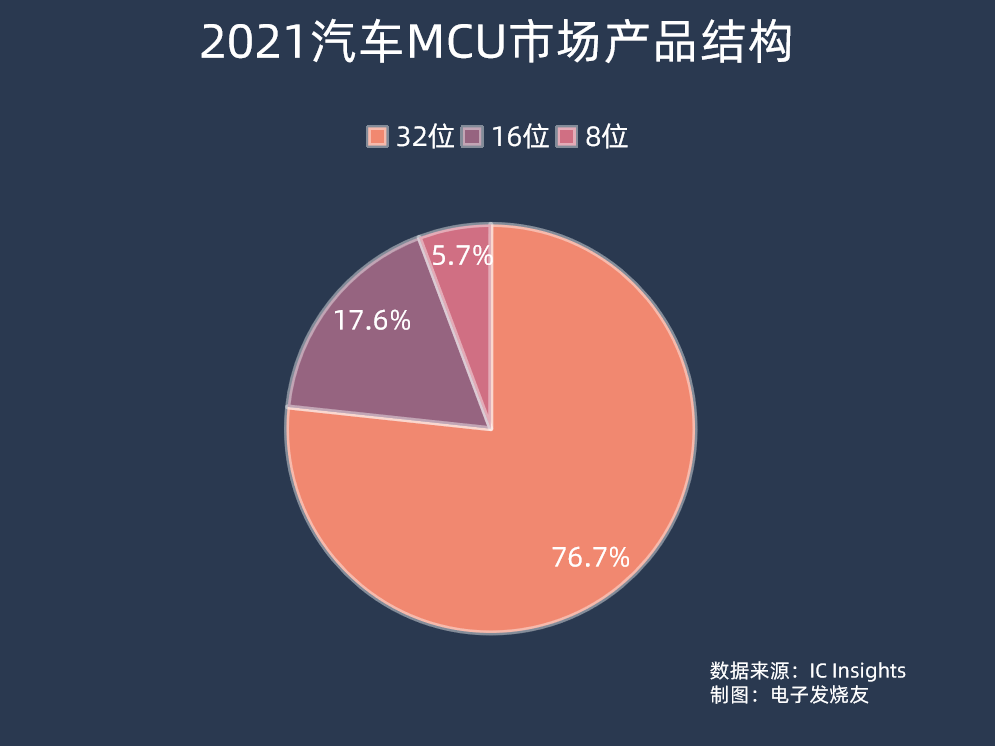

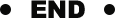

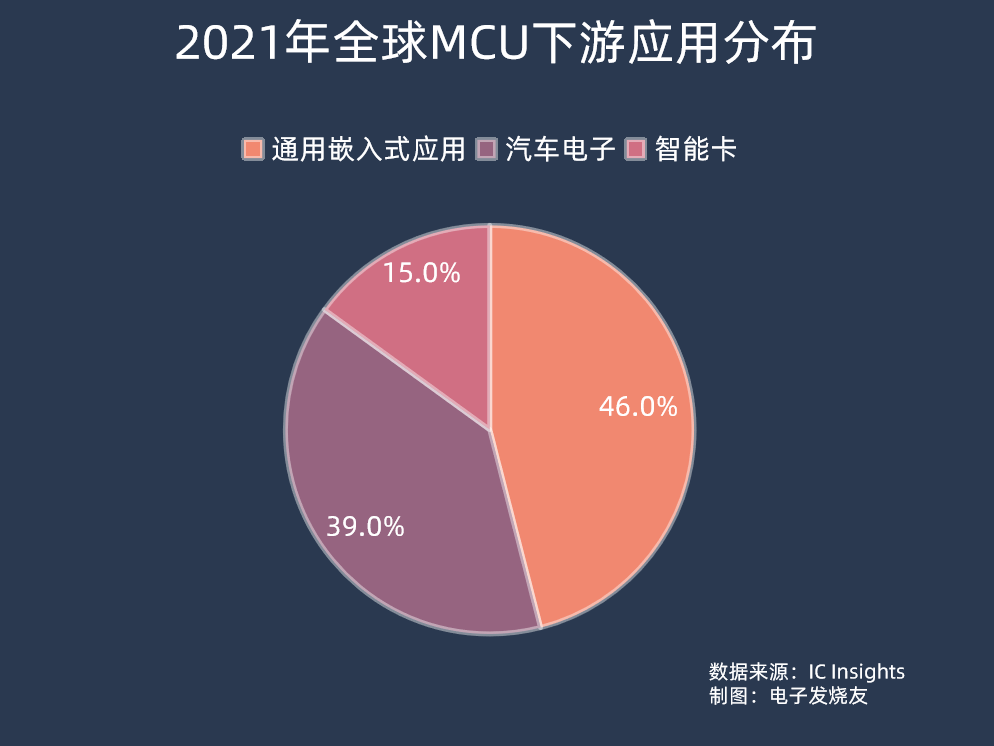

在2021年的统计数据中,IC Insights将工控、计算机、消费电子等集中到通用嵌入式应用分类中,所以2021年MCU市场销售额按应用分布分别是通用嵌入式应用MCU(包括智能手机、计算机和外围设备、工业用途和消费产品)约占46%,汽车MCU销售额约占39%,其余15%则主要来自智能卡市场,比如银行卡、身份证、门禁卡、公交卡等等。汽车MCU销售额占比大幅提高,主要有两方面原因:一是汽车智能化进程,使得单车对于MCU的数量需求有所增加;另一方面是,2021年汽车芯片缺芯潮席卷全球,导致汽车MCU价格飙升,从而提升汽车电子应用的MCU整体销售额。在汽车电子领域,MCU主要应用于包括空调控制、车窗升降、车灯控制、座椅控制、仪表板控制、电子刹车、动力系统控制等场景,应用十分广泛。有研究报告显示,一辆汽车所使用到的半导体器件中,有约30%是MCU。捷豹路虎的工程师曾表示,在每辆普通燃油车上至少需要70个MCU,而智能汽车上对于电子控制的需求增多,这个数字则提升至300个以上。根据不同的位数,汽车MCU可以分为8位、16位、32位三种。8位MCU的架构简单,尺寸、功耗、成本都较低,主要用于简单的控制功能上,比如空调控制、车窗升降、天窗、座椅控制、雨刮器控制等;16位MCU的定位处于8位和32位之间,性能适中,响应时间和成本都低于32位MCU,主要用于动力传动系统、底盘等部分,包括电子刹车、引擎控制、离合器控制、悬挂控制等;32位MCU性能更强,价格更高,能够完成复杂运算以及控制功能,可以用于高阶仪表板控制、网关、车身控制(BCM)、智能座舱相关域控制、动力系统等场景,同时可以作为车用电子系统主控,将分散的简单控制模块集中化处理。

随着汽车智能化、电气化的程度加深,32位已经成为了车用MCU中的绝对主力。IC Insights预计,2021年汽车MCU市场有超过四分之三的销售额(76.7%)来自32位MCU,而16位、8位的汽车MCU销售额分别占整个汽车MCU市场的17.6%和5.7%。同时,在汽车信息娱乐系统中应用到的高性能MCU占比也在快速攀升,2021年占到汽车MCU销售额的10%,销售额相比2020年提升59%。

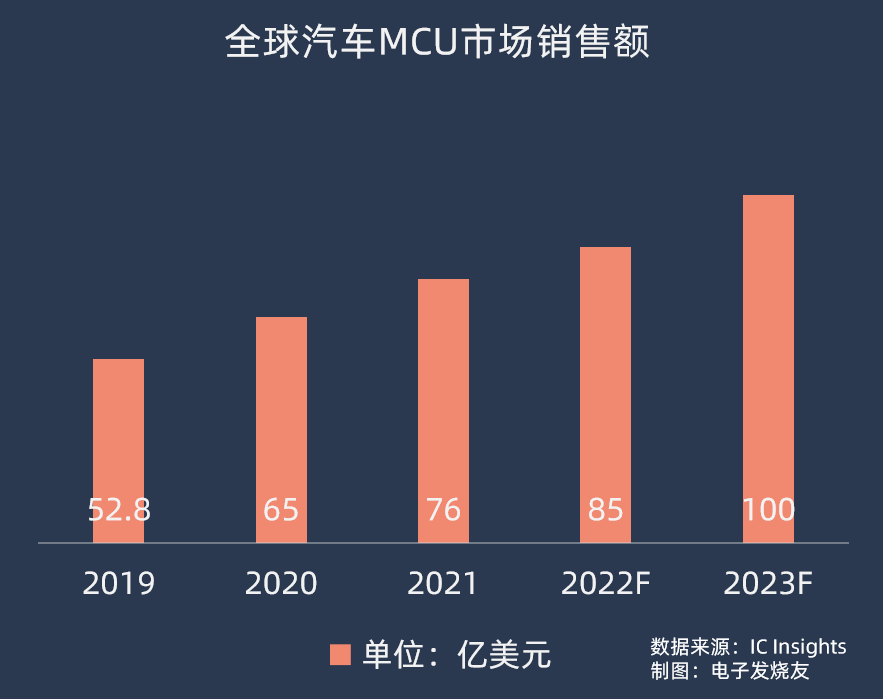

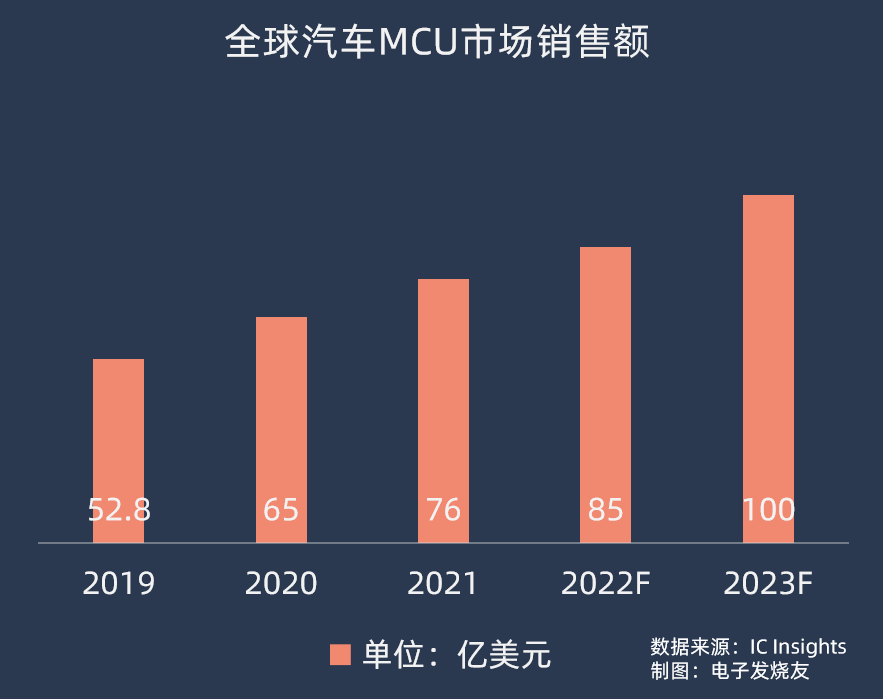

汽车MCU在过去十年时间里,占到MCU市场总销售量的40%左右,但在过去的五年时间里,汽车MCU市场波动还是比较大的。在2017年汽车MCU销量增长12%之后,2018年突然遭遇增长停滞,仅增长1%;到了2019年,全球汽车市场迎来衰退,需求停滞,拖累汽车MCU市场销售额倒退6%;2020年则是突如其来的新冠疫情严重打击了终端需求和供应链,这一年汽车MCU市场销售额继续下跌5%。2020年下半年开始,疫情对整体市场的影响开始消退,终端市场逐渐反弹向上,与此同时上游产能增长远远不及突然反弹的终端需求,晶圆厂订单爆满,持续近两年时间的全球缺芯潮也自此开始。

汽车MCU产能短缺状况尤为显著,但需求的爆发增长以及缺货导致的单价提高,依然使汽车MCU市场销售额在2021年暴增23%,创下了76亿美元的历史新高。2022年按照IC Insights的预测数据,汽车MCU市场规模会增长约14%,预计今年2023年还会继续增长16%,市场规模达到100亿美元。当然,汽车MCU的市场增长,关键还要看汽车终端市场的表现。

从过去两年的国内乘用车零售量数据中,可以看到自2021年10月开始,国内汽车销量就开始有回暖的迹象,这其中原因有芯片短缺缓解,也有疫情变化带来的终端消费恢复。到了2022年,在三四月上海等地疫情大规模影响到汽车零部件供应链的情况下,带来了一波同比下跌。不过自6月供应链完全恢复后,国内汽车零售量也连续五个月实现较大的同比增幅。与此同时,新能源汽车在整体乘用车市场中的占比也在快速增长,2022年1月新能源汽车渗透率仅为21.3%,到了11月,这个数字已经达到35.9%。当然从年底各大车企公布的新能源汽车销售数据来看,因为受到了2023年国补退场的影响,各大车企以及消费者都在抓住年底最后机会来赶上最后一波国补机会。长期来看,新能源汽车的渗透率不会因为国补退场而停滞,随着电动化智能化的进程持续推进。前面提到新能源汽车的MCU需求量相比传统燃油车要高出几倍,未来由新能源汽车带动的新一轮汽车市场增长,会很大程度上拉动汽车MCU的需求。

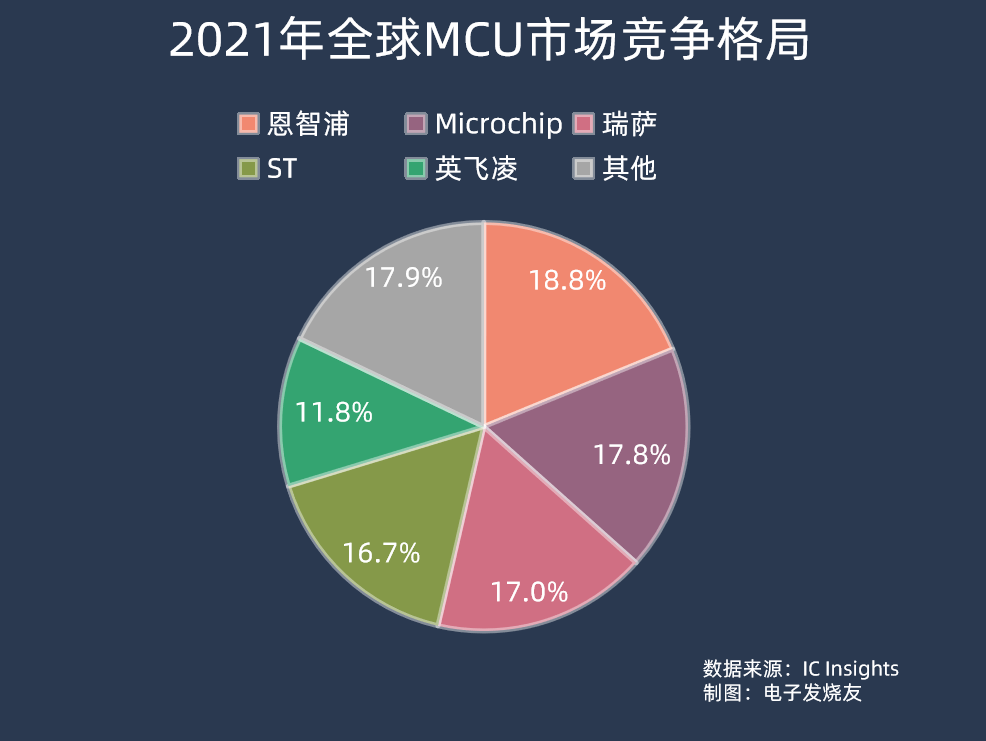

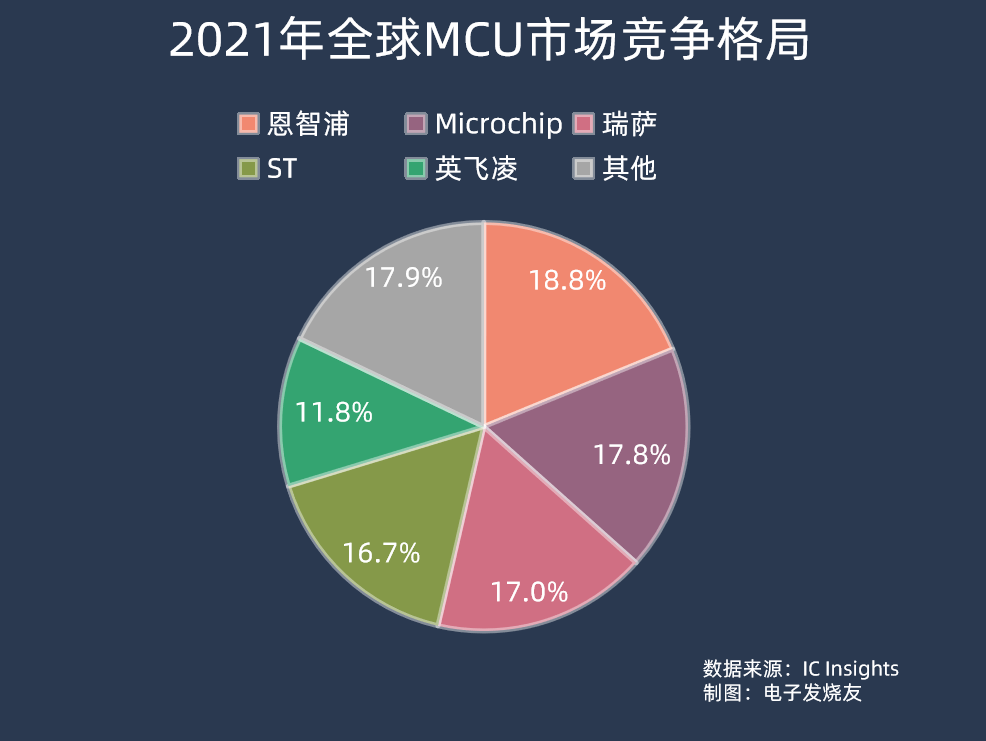

与整体MCU市场相似,汽车MCU目前主要是以海外的几家半导体巨头主导。IC Insights最新的报告显示,2021年全球前五大MCU供应商分别是恩智浦、Microchip、瑞萨、ST、英飞凌,市占率分别为18.8%、17.8%、17%、16.7%、11.8%,前五大MCU供应商占到全球MCU销售额的82.1%,市场集中度较高。

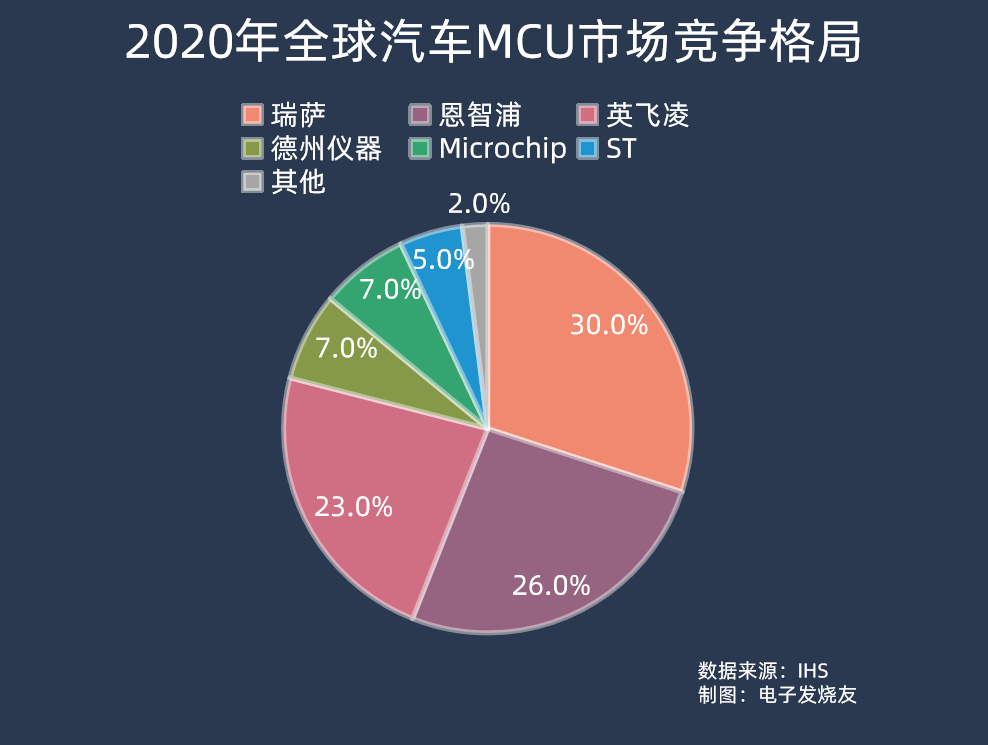

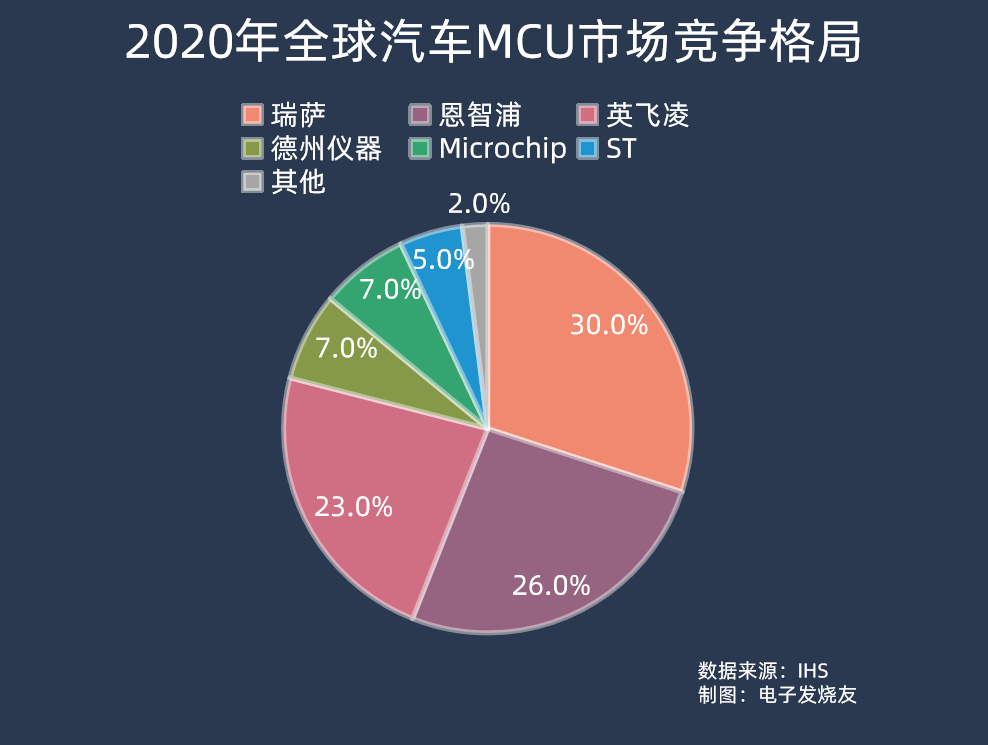

而汽车MCU方面,IHS数据显示,2020年全球汽车MCU市场中瑞萨、恩智浦、英飞凌占前三,市场份额分别为30%、26%、23%,稳居第一梯队,而德州仪器、Microchip、ST市场份额分别为7%、7%、5%。前三大汽车MCU供应商占市场的79%份额,并且行业集中度有继续上升的趋势。

目前来看,汽车MCU市场仍是以海外龙头主导,国内也已经有多家MCU厂商都推出了车规级MCU,比如兆易创新、杰开科技、芯旺微、芯驰科技、比亚迪半导体、赛腾微电子、芯海科技、极海半导体、琪埔维半导体、中颖电子等。不过考虑到整车厂验证周期以及产品规划等因素,可能在未来一到两年中国产MCU厂商会在汽车MCU市场上占有一席之地。

汽车MCU的高门槛,从国内近几年的初创公司的路线大概也能看出来,从入门的消费级MCU,到汽车MCU的布局,这个过程至少需要三到四年。当然也有一些公司是直接在创立之初就瞄准车规级MCU的赛道,但显然这是少数。

那么汽车MCU的高门槛,都高在哪?这里包括车规标准多、研发周期长、隐形成本高、配套要求高、连带责任大等壁垒,多方面的入行门槛导致在早年国内做车规级MCU的厂商数量屈指可数。车规级MCU项目周期长,无论是从资金还是回款周期等多方面都不是一般企业能承受的,更不用说对资金链更加敏感的初创企业。这也是国内此前大多数MCU厂商都集中在消费领域的原因,产品推出市场速度快,研发周期短,可以迅速推出产品并投入市场。近几年,受到国际贸易局势不稳、汽车缺芯潮等冲击,汽车芯片国产替代需求高涨,才开始有大量消费领域MCU厂商开始入局车规MCU。由于汽车的工作环境相对复杂恶劣,因此在产品性能上,车规级MCU与消费级MCU也有很多差异。普通消费领域的MCU不良率一般在1000PPM(百万分之1000),而车规级MCU基于高安全性和高可靠性考量,对器件的可靠性和批量一致性要求非常高,需要严格遵守零失效率的质量管理规范,不良率需要满足0PPM的要求。消费级MCU的温度范围在-30-85℃,车规级MCU的运行环境相对恶劣,往往要求-40~125℃。除此之外,汽车行业中认证标准多样,要想将产品卖出去,最重要的是通过专业的车规标准测试认证,如AEC-Q100、IATF16949、ISO26262功能安全等级认证等。其中ISO 26262 依照严重程度、接触概率、可控性等几个方面,确定了四种ASIL—A、B、C和D四种功能安全认证等级,ASIL A 代表最低程度的汽车危害,ASIL D 则代表最高程度的汽车危害。具体到应用,安全气囊、防抱死制动系统和动力转向系统必须达到 ASIL D 级,这是应用于安全保障的最严苛等级,因为其失效带来的风险最高。而安全等级范围的最低等级,如后灯等部件,仅需达到 ASIL A 级即可。大灯和刹车灯通常是ASIL B级,而巡航控制通常是ASIL C 级。在完成了第三方的认证后,芯片厂商还需要将通过车规认证的MCU产品交由客户认证,包括整车厂和Tier1等等,这些客户还需要一到两年的时间去测试认证,最终确认后才会开始让芯片厂商开始批量供货。尽管对于新玩家而言,打入汽车供应链十分困难,但相对的是,一旦进入汽车供应链之后,同型号芯片的供货周期会非常长且稳定,整车厂以及Tier1一般不会轻易更换单一元器件的供应商,特别是涉及到汽车安全方面的一些部件。另一方面,汽车的生命周期普遍比普通消费类产品要长很多,因此车规MCU使用寿命都要大于15年以上,不仅如此,车规级MCU还需功能安全底层软件支持,确保汽车安全稳定地运行。同时车规级MCU根据不同应用对资源和供应体系要求也更高,即要保证可以维持至少5~10年的稳定供应等。综合上面的内容,基本上就是车规级MCU与消费级MCU的主要差异。这里小结一下,汽车MCU与消费级MCU的主要差异主要有几点:1. 普通消费领域MCU不良率在1000 PPM,而车规级MCU基于高安全性和高可靠性考量,对器件的可靠性和批量一致性要求非常高,需要严格遵守零失效率的质量管理规范,不良率达到0 PPM;2. 消费级MCU的温度范围在-30-85℃,车规级MCU的运行环境相对恶劣,往往要求-40~125℃;3. 需要通过专业的车规标准测试认证,如AEC-Q100、IATF16949、ISO26262功能安全等级认证等;4. 完成车规标准测试认证后,需要整车厂、Tier1等客户再进行测试认证,时间周期为1-2年;5. 汽车的生命周期普遍比普通消费类产品要长很多,因此车规MCU使用寿命都要大于15年以上;6. 车规级MCU根据不同应用对资源和供应体系要求也更高,即要保证可以维持至少5~10年的稳定供应等。接下来的两期内容中,我们将会对汽车MCU产业链中的上游产能、中游芯片设计厂商等方面的内容进行梳理,并对目前国内外主流汽车MCU厂商的产品线和产品参数差异进行分析,记得关注我们~

声明:本文由电子发烧友原创,转载请注明以上来源。如需入群交流,请添加微信elecfans999,投稿爆料采访需求,请发邮箱huangjingjing@elecfans.com。开特股份北交所IPO获受理,车用传感器打入比亚迪、长安汽车等,募资1.36亿扩产

存储主控厂商华澜微科创板IPO获受理!拟募资6.57亿元研发新一代硬盘阵列控制器芯片等

昆腾微创业板IPO获受理!7成营收来自音频SoC芯片,募资5.07亿研发高性能ADC/DAC芯片等

2022年TWS耳机企业疯狂“掘金”,多家拿下单笔数亿元融资

联芸科技科创板IPO获受理!独立SSD主控芯片全球市占率第二,募资超20亿开展PCIe5.0等研发

【核芯观察】汽车MCU产业链(上)

【核芯观察】汽车MCU产业链(上)

评论