电子发烧友网报道(文/黄晶晶)离2019年5月美国向华为发出半导体禁售事件,仅过去半年时间。这半年,华为的业绩不仅没有倒退,反而迎来了高速增长。禁售令已然为国产半导体敲响警钟,摆在华为面前的当务之急则是如何确保供应链的安全。一方面有一定量的备货,另一方面加快芯片替代的进程。

华为业绩高增长,2019 Q3智能手机增66%

华为发布2019年三季度经营业绩显示,截至2019年第三季度,公司实现销售收入6108亿人民币,同比增长24.4%;净利润率8.7%。

早前,华为第一季度营收达到了1797亿元人民币,同比增长了39%,净利润率约为8%,这是华为首次公开发布季报。

华为手机在今年一路突飞猛进,今年第一季度,华为手机出货量高达5900万台,同比华为去年第一季度手机出货量3900万,增长了近40%。根据Canalys发布的最新数据显示,2019 年第三季度,中国智能手机市场出货量为 9780 万部,同比下降 3%。其中华为出货量同比增长66%,达 4150万部,市场份额为42.4%,VIVO、OPPO、小米、苹果出货量分别为 1750万部、1700万部、880万部、510万部,排名第二至五位,但这些手机品牌的出货量均呈下降趋势,且下降幅度均超过20%。

5G基站与5G手机芯片,华为同样表现斐然。2019年9月6日,2019德国柏林消费电子展上,华为率先推出全球首款旗舰5G SoC芯片麒麟990。这颗5G SoC芯片已经应用于华为Mate30系列手机。

2019年10月,华为5G产品线总裁杨超斌表示,已获得65份5G网络建设商业合同,其中一半来自欧洲客户,5G基站出货达到了40万个。

这些成绩直接证明了早前华为高管公开的一个说法,“美国的打压行动对华为销售几乎没有影响”。现在看来,华为的业绩不仅没有影响,而且超乎意料地好。

可是,真的没有影响吗?我们相信对华为供应链的影响将非常深远。

危急时刻,2000颗芯片需求释出

在今年5月一封华为致员工的公开信中提到,美国政府出于政治目的持续打压华为,公司在多年前就有所预计,并在研究开发、业务连续性等方面进行了大量投入和充分准备,能够保障在极端情况下,公司经营不受大的影响。

华为为了预防供应链极端事件,早已投入研发,但真正具有紧迫感,加速供应链转移,是在去年中兴事件后。多名半导体业内人士向电子发烧友网记者表示,中兴事件后第一时间就接到了华为的召唤,商谈的即是如何进行芯片替换。

多家半导体原厂向发烧友记者表示,他们接到了华为的订单需求,并且华为乐于帮助国产厂商在产品和技术方面进步,提需求、做测试、产品稳定量产后导入。

电子发烧友网记者向供应链了解到,去年以来华为释放的芯片替代需求预计超过2000颗,这的确为国产芯片提供了巨大的市场机会。尤其是模拟芯片、FPGA、射频器件、存储芯片等这类具有强替代需求的芯片,带给国内芯片企业的机遇更大。”去年,国内绝大部分模拟芯片厂商都接到了华为的案子。“消息人士向记者表示。不过他表示,要打入华为供应链并不容易,有的芯片厂商从去年着手研发,到现在还没有做测试。这其中有企业自身的问题,也有市场的问题。

有哪些公司新进入了华为供应链?

在一份由电子发烧友网统计的华为国产供应商名单中,我们看到了一些现象与变化。

正如前述消息人士所言,模拟芯片是国产替代的重中之重。模拟芯片包括射频、电源、功率器件等在内,是当前国产集成电路最薄弱的环节,最需要产业界共同助力。

根据我们的不完全统计,2019年新进的华为国产供应商出现了扬杰科技、华微电子、卓胜微、三安光电、苏州固锝等厂商,2018年下半年还引入了麦捷科技。

从这些企业分类看,一类是功率器件厂商,一类是射频器件厂商。另据发烧友记者了解,一些国产FPGA、电容厂商也在最近两年进入了华为供应链。

华为2019年导入的功率器件企业 位居全国十强之列

根据中国半导体行业协会2019年中国功率器件十强企业的排名,上榜企业有扬州扬杰电子,吉林华微电子,无锡华润华晶,苏州固锝电子,乐山无线电,无锡新洁能,瑞能半导体,常州银河世纪,苏州捷捷微以及北京燕东微电子。

2019年华为引入了这其中的三家,即扬杰科技、吉林华微以及苏州固锝,另外捷捷微间接供货华为。

扬杰科技是半导体分立器件行业的新兴企业,公司拥有从芯片制造到封装测试全套生产工艺,为国内少数生产、制造全系列二极管、整流桥、分立器件芯片的规模企业之一。公司主营产品为各类电力电子器件芯片、功率二极管、整流桥、大功率模块、DFN/QFN产品、SGT MOS及碳化硅SBD、碳化硅JBS等,产品广泛应用于消费类电子、安防、工控、汽车电子、新能源等诸多领域。

吉林华微电子股份有限公司是1999年10月吉林华星电子集团有限公司作为主要发起人,以与半导体功率器件生产经营业务相关的净资产出资,联合四川国营长虹机器厂,广东乐华电子,厦门永红电子,吉林龙鼎集团共同发起设立的股份制企业。

华微电子拥有3英寸、4英寸、5英寸与6英寸等多条功率半导体分立器件及IC芯片生产线,芯片加工能力为每年300余万片,封装能力为30亿只/年。公司在终端设计、工艺制造和产品设计方面拥有多项专利,各系列产品采用双极、MOS技术及集成电路等核心制造技术,公司主要生产功率半导体器件及IC,应用于消费电子、节能照明、计算机、PC、汽车电子、通讯保护与工业控制等领域。公司已形成VDMOS、IGBT、FRED、SBD、BJT等为营销主线的系列产品,成为功率半导体器件领域为客户提供解决方案的制造商。

苏州固锝电子股份有限公司是在苏州固锝电子有限公司基础上依法转制整体变更的股份有限公司。成立于1990年11月12日,由苏州无线电元件十二厂(苏州通博电子器材有限公司的前身)、香港明申公司、中国五金矿产品进出口总公司企荣苏州贸易有限公司投资。

苏州固锝电子股份有限公司是全球最大的二极管生产商之一,每月产量可达2.5亿只,占世界产量的8%-9%,公司产品全部出口,远销43个海外国家和地区。公司主要从事生产销售各类半导体芯片、二极管、三极管及各式整流桥堆等系列产品以及电子元件电镀加工。

捷捷微电子是一家专业从事半导体分立器件、电力电子元器件研发、制造和销售的半导体厂商。

公司主导产品为(0.6~110)A/600-1600V双向可控硅、(0.8~250)A/600-2200V单向可控硅、低结电容放电管、TVS等各类保护器件、高压整流二极管、功率型开关晶体管。公司拥有五条半导体功率器件产品线。

尽管这些企业是国产功率半导体的龙头企业,但整体占全球功率半导体比重较小。例如,华微电子2018年营收为17.09亿元,扬杰科技2018年营收为18.52亿元,而全球功率半导体龙头企业英飞凌2018年营收为92亿美元。

根据IHS统计,英飞凌占据全球功率半导体市场约 18.5% 的比重,约为第二名安森美的两倍;此外,全球排名前五的企业均为美、欧、日企业,合计市占达 50%。全球排名前十的企业中没有中国企业,但中国对于功率半导体有庞大的需求,占全球 43% 的比重。

由此可以看出,功率半导体的国产替代是从巨头的牙缝中慢慢挤出市场,非常不容易。而芯片国产化的趋势,或将助力国产功率半导体企业从技术到市场的快速发展。

2019年导入射频前端芯片企业、引入国内代工厂

2019年华为国产供应链引入了卓胜微、三安光电等射频前端芯片以及代工企业,在2018年还引入了麦捷科技。

卓胜微电子2012年创建成立,公司专注于射频领域集成电路的研发和销售,并借助卓越的科研技术、优质的产品和高效完善的服务,逐渐发展成为在射频器件及无线连接专业方向上具有顶尖的技术实力和强大市场竞争力的芯片设计公司,在业内树立起较强的品牌影响力。目前公司已成为国内智能手机射频开关、射频低噪声放大器的领先品牌,公司的射频前端芯片应用于三星、小米、华为、联想、魅族、TCL等终端厂商的产品。

根据手机晶片达人在微博爆料称,华为自研的PA,开始释单给国内的三安集成。明年第一季小量产出,第二季开始大量。以分散目前集中在台湾的穩懋PA代工的风险,也算是中国半导体国产化的一环。

PA即Power Amplifier功率放大器,是指能输出大功率信号的放大电路。5G将带动智能移动终端、基站端及IOT设备射频PA稳健增长,智能移动终端射频PA市场规模将从2017年的50亿美元增长到2023年的70亿美元,复合年增长率为7%。

三安集成的母公司三安光电是国内较早布局GaAs材料的企业,借助华为强大的市场响应力,三安集成有望成为国内最主要的PA代工厂之一。

麦捷科技是一家电子产品研发商,公司主营业务为研发、生产及销售片式功率电感、滤波器及片式LTCC射频元器件等新型片式被动电子元器件和LCD显示屏模组器件,并为下游客户提供技术支持服务和元器件整体解决方案。

麦捷科技的SAW滤波器产品于2018年开始供货,其SAW滤波器批量出货并成功打入知名大客户如TCL、MOTO、伟创力、天珑、华勤、闻泰、中兴、华为等。计划月出货量达到1亿支。麦捷是国内为数不多能够打破垄断,实现自主量产SAW滤波器的厂商。

射频前端是射频收发器和天线之间的功能区域,一般由射频功率放大器、射频滤波器、双工器、射频开关、射频低噪声放大器等芯片组成。射频开关用于实现射频信号接收与发射的切换、不同频段间的切换;射 频低噪声放大器用于实现接收通道的射频信号放大;射频功率放大器用于实现发射通道 的射频信号放大;射频滤波器用于保留特定频段内的信号,而将特定频段外的信号滤除; 双工器用于将发射和接收信号的隔离,保证接收和发射在共用同一天线的情况下能正常工作。

根据 QYR Electronics Research Center 的统计,从 2011 年至 2018 年全球射频前端市场规模以年复合增长率13.10%的速度增长,2018 年达 149.10 亿美元。受到5G网络商业化建设的影响,自 2020 年起,全球射频前端市场将迎来快速增长。2018 年至 2023 年全球射频前端市场规模预计将以年复合增长率 16.00%持续高速增长,2023 年接近 313.10 亿美元。

在射频前端芯片厂商中,只有Skyworks、Qorvo 等国际大厂覆盖了射频前端的全部产品品类,中国厂商只是提供数个单一射频前端芯片,产品系列不算完整。

目前,全球射频前端芯片的主要供应商集中在博通、skyworks、Qorvo、村田等美国和日本公司,中国公司占比非常之小。在BAW滤波器,目前Broadcom 与Qorvo 共同把持全球市场。国内SAW滤波器厂商的研发与产品市场应用时间相对较短,技术与产品性能同大型国际厂商之间仍存在差距;当前国内厂商的 SAW 滤波器生产量占全球供应链的份额极低,急需加强技术研发投入突破技术壁垒,逐步提升行业的国产化程度。

在国内,近年来定位于射频前端芯片的初创公司逐渐多了起来,根据电子发烧友网记者粗略统计,国内射频前端芯片企业总数超过40家。再加上,三安光电、海威华芯、立昂东芯等厂商为射频前端芯片提供晶圆代工。长电、天水华天、苏州捷研芯纳米等封装测试,国内射频前端产业链正在快速集结。未来,射频前端的国产化替代还有很大空间。

华为加强自研芯片,智能手机的国产替代比例过半

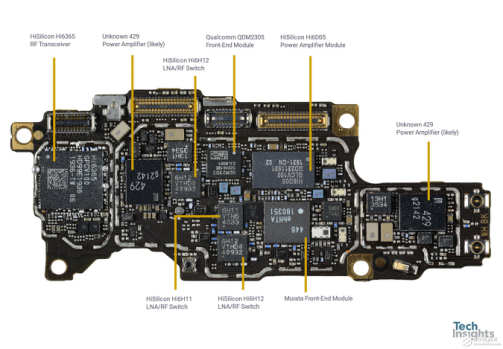

华为除了寻找国产供应链的芯片替代,其自研力度也相当大。在华为最新的Mate 30 Pro 5G手机中,我们看到从电源、音频、RF、射频收发器、SOC等均是华为自研芯片,比例大约占一半。这说明,华为在其智能手机中加强了芯片自研,加快了国外器件的替代。

华为海思自研的芯片包括有:海思 Hi6421电源管理IC、海思 Hi6422电源管理IC、海思 Hi6405音频编解码器、海思 Hi656211电源管理IC、海思 Hi6H11 LNA / RF开关、海思 Hi6D22前端模块、海思 麒麟990 5G SoC、海思 Hi1103 Wi-Fi / BT / GNSS无线组合IC、海思 Hi6H12 LNA / RF开关、海思 Hi6D03 MB / HB功率放大器模块、海思 Hi6365射频收发器、海思 Hi6H12 LNA / RF开关、海思 Hi6H11 LNA / RF开关、海思 Hi6D05功率放大器模块。

种种迹象表明,华为的供应链正在快速向自研以及国产化转移,截止2018年底中国IC设计企业超过了1600家,哪些企业还将拿到进入华为供应链的通行证呢,毕竟进入大厂供应链是对产品最好的背书。不过,正如业内人士所言,IC设计公司为了这张门票,竞争也相当激烈,并且一不小心可能努力付诸东流,可是不干更没有机会。这将是当前国产替代进行中存在的普遍问题,需要谨慎对待。

评论