提出收购恩智浦时间

高通向恩智浦的收购邀约最早提出于2016年10月,收购价格从最初的380亿美元提高至440亿美元。这项收购需要得到全球9个国家和地区的反垄断批准(中、美、欧盟、日本、韩国、俄罗斯等),再加上恰逢中美贸易摩擦,因此交易的最后决定期限曾经被推迟了30次。

涉及哪些国家

此前,高通已经获得全球其他9个国家监管部门批准(美国、日本、俄罗斯、韩国等),最后决定权落在了中国手里。收购前高通市值约为880亿美元,恩智浦市值约为360亿美元。

对高通影响

北京时间7月26日下午消息,高通今天发布了2018财年第三财季财报。报告显示,高通第三财季净利润为12亿美元,比去年同期的9亿美元增长41%;营收为56亿美元,比去年同期的54亿美元增长4%。高通第三财季业绩超出华尔街分析师预期,对第四财季的盈利展望也同样超出预期,推动其盘后股价大涨5%以上。

对恩智浦影响

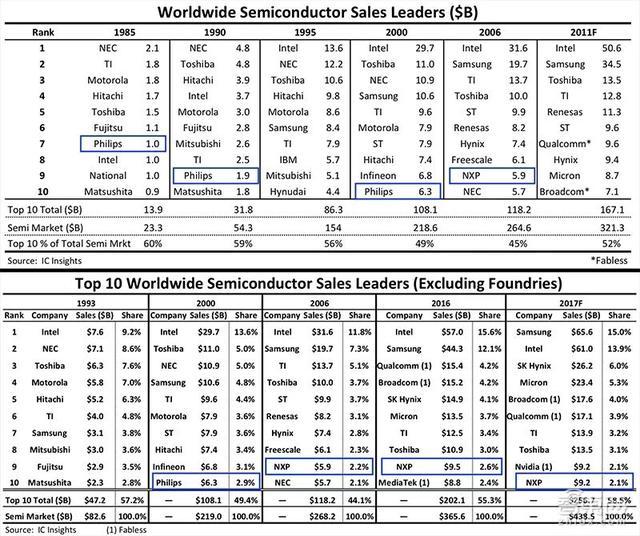

据Investorplace报道,高通收购恩智浦可能会失败,大部分的恩智浦股票持有者预计高通目前已经吸收了该公司,不过,中国方面可能不会及时批准高通对恩智浦的收购。因此,恩智浦作为一个独立的公司,将面临着难以预料的未来。但是,随着恩智浦融入新科技创新,股价可能继续走高。许多人认为恩智浦非常需要高通的收购,但是恩智浦已经在许多较新的增长市场中定位良好。首先,恩智浦被评为最具影响力的物联网公司之一,公司的物联网设备专注于安全以及数据传输的高级连接。其次,恩智浦芯片在自动驾驶汽车中发挥着至关重要的作用,提供的技术可以让汽车根据驾驶条件感知和行动。最后,由于恩智浦营收与利润增长率保持两位数,分析师认为在未来五年,恩智浦的年均增速将达27%。

恩智浦(NXP)的前世今生

对中国影响

商务部发言

为什么需要中国同意

题外话:博通企图收购高通

- 您可能感兴趣的周刊

- 讨论区

- 讨论列表 ()

- 最新周刊

-

ROHM确立新电源技术QuiCurTM NVIDIA推Jetson AGX Orin开发者套件

0人收藏,185次浏览

-

扫地机器人中存在着哪些传感器?

0人收藏,384次浏览

-

亚洲视野下的RISC-V

0人收藏,402次浏览

-

虚实之矛、天空之眼、思想之弦:AI在俄乌战争扮演了哪些角色

0人收藏,1576次浏览

-

NVIDIA对其NVIDIA AI平台进行更新 迈来芯推出Tactaxis

0人收藏,1413次浏览

- 更多周刊 >>

- 文章目录