经多个消息人士证实,蔚来将于今年9月在美提交S1文件,承销商列表包含美银美林、瑞信、花旗、德银等知名投行。如果流程顺利,蔚来最快将于今年年底到明年一季度在纽交所上市。据悉,蔚来方面希望通过IPO募集到超过20亿美元的资金,最终市值或将高达370亿美元,超过日前在美挂牌交易的拼多多。

对于这一消息,蔚来方面对亿欧回应称“无可奉告”。但从今年起,市场中不断有消息传出称这家中国造车新势力中的龙头企业即将上市。那么问题就来了:为何蔚来屡屡被传出将杀入二级市场?该公司的上市之路,究竟会走得怎么样呢?

盘子铺的太大,蔚来还需要几十亿元

对于自身的融资消息,蔚来的大政方针一直以来都是“不予回应”。实际上,过去蔚来的每一轮融资都是由媒体曝光,而不是来源于该公司的公关稿。而其投资人阵容之强大,基本涵盖了国内外一线投资机构与知名企业家。据统计,当前蔚来募集的资金已经超过150亿元,占据了国内造车新势力的绝对榜首。

然而即便如此,蔚来对于资金的“胃口”也远远得不到满足。在几天前深圳NIO House的开店发布会上,蔚来董事长李斌亲自对外界承认,该公司的亏损已经超过51亿元。究其原因,在于蔚来的盘子铺的如此之大,几乎超过了所有的新创车企。

截至目前,蔚来已经推出了3款车型。其中一辆是为品牌树立调性的千万元级跑车EP9,还有一辆是用于展示蔚来在无人驾驶领域理解的概念车EVE。除此之外,便是大型豪华SUV ES8。对于首款面向公众消费市场的车型,蔚来对ES8投入了大量的研发与生产资源。根据报道,蔚来江淮合作建设的生产基地总投资达30亿元。而为了尽可能快速地走完研发进程,李斌透露他们采用了“金钱换时间”的模式。即对于同一个技术团队配备了三个攻关小组,最终择优选择技术方案。仅从这点来看,ES8的阶段性研发成本将会是竞品的2-3倍。

而在品牌和营销层面,蔚来的投入更是引人侧目。此前,业界便有盛传称2017年12月在京举行的蔚来NIO Day活动耗资8000万元,而在北京、上海、杭州、广州、深圳等城市开设的NIO House每家店的年综合运营成本就将超过5000万元。如果今年蔚来完成开设10家店的目标,那么该公司每年在店面运营上的成本就要超过5亿元。此外,蔚来曾经表示要提升对用户的服务标准,因此大量的客服人员均由蔚来直接雇佣,而非通过劳务公司派遣。再加上分布于欧洲、美国和中国的研发与工程人员,蔚来的人力支出也成为了当前新造车企业中最高的一个。

按照蔚来下一步的规划,ES8将在今年年底前交付1万辆。而根据一份未经证实的文件,ES8和蔚来的下一款5座SUVES6将分别在2019年交付6万辆。因此,蔚来需要更多资金,规模恐怕在几十亿人民币的规模。

然而,一级市场恐怕没人“接得住”蔚来了。尽管蔚来已经成为了中国造车新势力中当之无愧的“一哥”,但因为其“胃口”太大,恐怕一般的机构无法支撑。所以为了寻找更多资金,蔚来必须也只能将目光投向海外二级市场。

蔚来上市之路恐艰辛,“被压价”或成必然

尽管在美IPO成为了蔚来的必选之路,但是亿欧汽车认为,作为一家中国新创车企的蔚来,在美国市场的上市之路恐怕将会充满艰辛。

首先,当前市场大环境对于中概股而言十分不利。尽管今年中概股赴美IPO热情持续高涨,但近期实现海外上市的多家科技公司市场表现均不佳。在香港,小米和映客股价在经历上市后的短暂上涨后接连下挫,其中映客继上市前两日大涨后持续下滑。而优信(6.73, 0.22, 3.38%)则于挂牌前将发行区间从10.5-12.5美元下调至9美元“流血上市”;拼多多也于首日大涨后,连续两日下跌逾7%。由此可见,如今上市对于中概股来说并不是一个特别好的时机,更何况还有中美贸易摩擦的影响。

其次,蔚来的对标参照企业特斯拉(379.57, 37.58, 10.99%),并不是一个好的“对象”。按照惯例,在美进行路演时蔚来需要为自己找一家能够参照对标的企业,以便为投资人的估值提供依据,而这家企业大概率将会是特斯拉。尽管特斯拉自上市至今股价已经累计上涨2000%,但唱衰特斯拉的言论不绝于耳。究其原因,在于特斯拉一直以来的产品“跳票”传统。几乎该公司CEO马斯克的每一次关于量产与交付进度的诺言最终都会被“打脸”,因此尽管其在资本市场上表现不错,但投资人却对特斯拉“爱恨交加”。而作为一家新创车企,蔚来也面临同样的挑战。

最后,蔚来的股价很可能会被压低,最终上市估值达到370亿美元将非常困难。相比较以汽车销售业务为核心传统车企,国内的新创车企往往打出了不同以往的商业模型。新零售、大数据、车主社区等等概念都成为了造车新势力们的卖点与差异化,然而这些商业概念和模型能否被海外投资人所认可理解尚属未知。例如,京东(36.5, 0.60, 1.67%)的第一次上市便以失败告终,其最重要的原因便是投资人给出的估值远低于刘强东的心理预期。但相比较蔚来,京东作为电商企业的现金流要好得多,而鉴于造车和卖车这件事过于“重资产”,因此蔚来的今后3年经营预期也将存在较大不确定性。综上所述,蔚来“被压价”将成为大概率事件。

不过尽管前途艰辛且未知,但蔚来上市将成为2019年的大概率事件。毕竟,蔚来已经铺开的盘子已经无法收回,中国造车新势力的“一哥”必须继续走下去。而对于中国新创车企们来说,蔚来能否成功登陆美股非常值得关注。毕竟资本寒冬已经来临,融资动辄几十亿的造车新势力们背后的投资人都在寻求退出通道。因此,蔚来的上市与否将会对整个市场的决心和信心产生重大影响。

-

ipo

+关注

关注

1文章

1067浏览量

32192 -

无人驾驶

+关注

关注

97文章

3876浏览量

118962 -

蔚来汽车

+关注

关注

1文章

606浏览量

20009

原文标题:蔚来将于9月在美提交IPO招股书,上市希望究竟几何?

文章出处:【微信号:cqche023,微信公众号:车联网】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

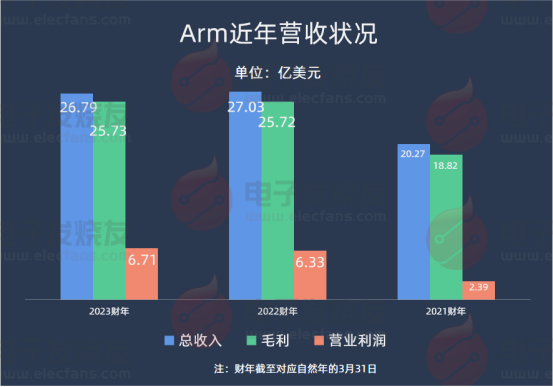

2023全球最大IPO!Arm招股书公布:中国大陆收入占比25%,累计出货2500亿颗

蔚来将于9月在美提交IPO招股书,将在纽交所上市

蔚来将于9月在美提交IPO招股书,将在纽交所上市

评论